アンドロイドになった『私』は同一人物か? – 万博で考えた未来の法制度

アンドロイドになった『私』は同一人物か? – 万博で考えた未来の法制度

DeFi |

LIDO |

ステーキング |

リキッドステーキング |

日本法 |

暗号資産 |

本稿では、DeFiの中でも、近時、急速に拡大を続けるリキッドステーキングとその最大手LIDOの仕組み、日本法の考察を記載します。

| (1) リキッドステーキングでは、主として①暗号資産法(資金決済法のうちの暗号資産規制部分をそのように呼びます)の売買交換規制、②同法のカストディ規制、③金商法のファンド規制、の適用の有無を考える必要がある。 (2) 仕組次第であるが、LIDOが行うETHをステークし、代わりにstETHを受領するような取引は、暗号資産法の売買でも交換でもなく、暗号資産法の売買交換規制は適用されないと思われる。 (3) ETH等のステークが、暗号資産の預託と見られる場合、暗号資産法のカストディ規制の適用が問題となる。しかしながら、預託がスマートコントラクトに対して行われ、プロトコルやノードオペレーターが技術的にETH等を移転することができない場合には、カストディ規制は適用されない。 (4) ETH等の拠出を受け、ノードオペレーターがそれを運用し、ユーザーにステーキング報酬の一部の分配を行う、また、ユーザーがスラッシングリスク等のペナルティリスクを負担する、という仕組みに関し、金商法のファンド規制が適用されないか問題となる。この点、ETH等は事業に充てるために拠出されているのではなく、あくまでスラッシング当のペナルティーに対処するための一種の物上保証としてスマートコントラクトにロックされているに過ぎない、と考えられる仕組みの場合、金商法のファンド規制は適用されないと考えられる。 (5) 上記のほか、日本法は運営者等の人や法人を対象とする規制のため、プロトコルに運営者がいない場合、当該プロトコルには規制が掛からないという議論がありうる。 |

なお、当事務所はDeFiやステーキングについて下記記載のようなBlogを執筆しています。本稿の他、下記をご参照ください。

・イールドファーミング/リクイディティマイニング/Compoundと日本法(2020.7.31)

・DeFiによる暗号資産デリバティブ取引/信用取引と日本法(2020.9.10)

・Uniswap/DEX/AMMと日本法(2020.10.23)

リキッドステーキングとは、暗号資産のステーキング報酬を受け取りながら、その代替資産(ステーキング証明トークン)を更に受領し、当該代替資産を運用できるDeFi(分散型金融)の仕組みを言います。

Proof of Stake(POS)とは、暗号資産について一定の関与(ステーク)をしている者にブロックチェーンの認証を行わせるものです。

ビットコイン等で使われてきたProof of Work(POW)という仕組みと異なり、コンピューターが膨大な計算をすることなく認証ができ、そのため電気の消費量が少なく、地球環境に優しいことがメリットとされます。

イーサリウムはETH2.0から、POWではなくPOSを利用した仕組みとなっています。イーサリウムのステーキングでは、①32ETH (2023年10月現在の価格で約830万円)をデポジットすることで Validator になれる、②Validatorがイーサリウムの各トランザクションの認証を行い、それにより報酬として一定のETHを受領できる、③但し、Validator が意図的に虚偽の情報を出した場合にはデポジットしたETHの一部没収というペナルティー(スラッシング)を受ける、④またValidatorは必ず Online であることが求められ、もしダウンした場合にも一定のペナルティーを被る、という仕組みとなります。

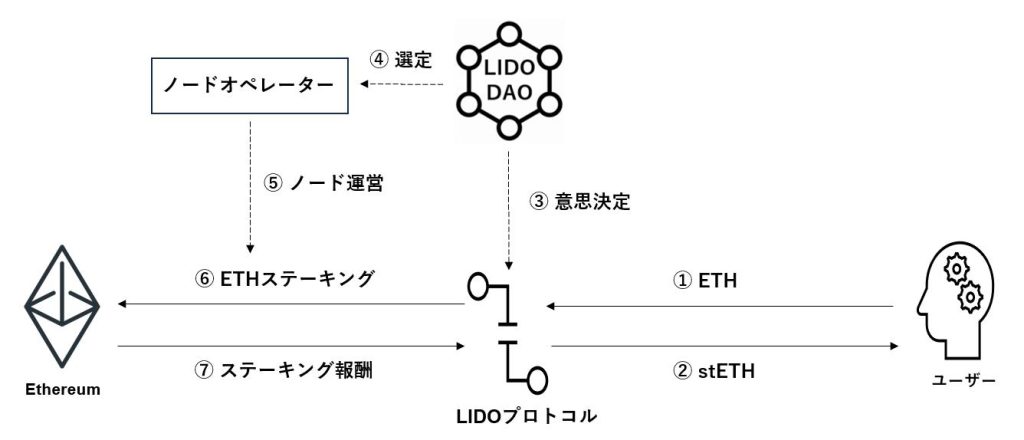

LIDOとは世界で最大規模を誇るLiquid Stakingを行うためのプロトコルです。現時点でイーサリウムのステーキング量の3割以上をLIDO経由が占めるとされています。 LIDOの仕組みは以下のようになっていると思われます1。

出典:公表資料から当事務所が作成

LIDOのようなリキッドステーキングを提供する場合、暗号資産法の売買規制やカストディ規制の適用の有無、金商法のファンド規制の適用の有無を考える必要があります。

LIDOに対してETHを拠出すると、stETHが交付され、逆にstETHをLIDOに対して送付すると、ETHが得られます。

この行為が、ETHとstETHとの交換となり、暗号資産交換業の規制に服さないか問題となります。

しかしながら、stETHはETHの預託を証明するために交付されるものであり、このようなstETHの発行は、民法上の売買や交換には該当せず、よって、暗号資産の交換には該当しない(逆の場合も同様)のでは、と思われます。

LIDOに対するETHの拠出が、LIDOに対する暗号資産の寄託と考えられ、LIDOに暗号資産法のカストディ規制が適用されないか問題となります。

しかしながら、LIDOに対する拠出はスマートコントラクトに対する拠出であり、LIDOはスマートコントラクトの仕組上、ステーキング以外には当該ETHを利用できない(=秘密鍵を管理していない)ように見受けられます。

本邦のカストディ規制では「事業者が利用者の暗号資産を移転するために必要な秘密鍵を一切保有していない場合には、当該事業者は、主体的に利用者の暗号資産の移転を行い得る状態にないと考えられますので、基本的には、資金決済法第2条第7項第4号に規定する「他人のために暗号資産の管理をすること」に該当しないと考えられます。」(令和元年資金決済法等改正に係る政令・内閣府令案等に対するパブリックコメント結果9番)等とされており、スマートコントラクトにより、ETHの自由な移転が行えないとされている場合、暗号資産法上のカストディ規制には服さないと考えられます。

ETHの拠出を受け、ノードオペレーターがそれを運用し、ユーザーにステーキング報酬の一部の分配を行う、また、ユーザーがスラッシングリスク等のペナルティリスクを負担する、という仕組みからは、LIDOやリキッドステーキングがファンドに該当しないかが問題となります。

日本法でのファンド(集団投資スキーム)の定義は、概ね下記となります(金商法第2条第2項第5号、第6号)。仮にファンドに該当した場合、当該ファンドの権利を表彰するトークンは、電子記録移転権利になり(同法第2条第3項柱書)、その募集の取扱いや販売には第一種金商業の登録が必要になり(同法第28条第1項第1号、第29条)、トークンの発行者自身が募集又は私募を行う場合には、第二種金商業の登録が必要となります(同法第2条第8項第7号ト、第28条第2項第1号、第29条、金商法施行令第1条の9の2第2号)。

| 日本法によるファンド (A) ①組合契約、②匿名組合契約、③投資事業有限責任組合契約、④有限責任事業組合契約、⑤社団法人の社員権、⑥その他の権利(外国の法令に基づくものを除く。) (B) 当該権利を有する者(「出資者」)が出資又は拠出をした金銭(これに類するものとして政令で定めるもの=暗号資産を含む。)を充てて行う事業(「出資対象事業」)から生ずる収益の配当又は当該出資対象事業に係る財産の分配を受けることができる権利 (C) 次のいずれにも該当しないもの イ 出資者の全員が出資対象事業に関与する場合として政令で定める場合における当該出資者の権利 ロ 出資者がその出資又は拠出の額を超えて収益の配当又は出資対象事業に係る財産の分配を受けることがないことを内容とする当該出資者の権利 (以下略) 外国法によるファンド (D) 外国の法令に基づく権利であって、上記の権利に類するもの |

上記(A)の「その他の権利」の概念は非常に広く、法形式の如何は問わず、①~⑤は例示列挙に過ぎないとされています。法文上は「権利」とされ、完全な分散型金融で発行されたトークンは「権利」に該当しないという議論はありえますが、しかし、発行体がいないという点で同様であるビットコインに関し、現在では何らかの権利性を認める見解が有力であり2、本稿との関係では、スマートコントラクトに対しても一応は何らかの権利が成り立つ、という前提で検討することとします。

また、上記(C)の例外事由にも該当しません。

問題は、上記(B)のうち、「出資又は拠出をした」、「充てて行う事業」、「収益の配当又は財産の分配を受ける」という点の解釈です。ETHがスマートコントラクトに拠出され、それがPOSの事業に利用され、その結果、得られたETHがユーザーに配分される、という点を単純に捉えると、「出資又は拠出をした」、「充てて行う事業」、「収益の配当又は財産の分配を受ける」のいずれも満たしそうにも見えます。

しかしながら、リキッドステーキングの場合、通常のファンドとは以下のようば点で大きく異なり、金商法の適用あるファンドではない、と議論可能と思われます。

なお、DeFiの場合、そもそも運営者が存在せず、規制対象にならない、という議論がありえます。日本法は、運営者などの人や法人を規制する法律体系であり、完全に非中央集権的なファイナンススキームの場合、規制対象とはなりません。しかしながら、DeFiについて本当に運営者がいないのかという点は慎重に検討する必要があります。一般にDeFiでは運営者が不存在なことを目指しますが、とはいえ、多くのDeFiでは本当に完全に運営者がいないかは不明確です3。

また、運営者がいない場合でも、仮に運営者がいれば法令上は金融規制に服する場合、当該スキームに媒介を行う者は規制対象となりえ、例えばライセンスのない日本企業が当該DeFiに顧客を送客することが行えなくなります。

そのため、DeFiの法的論点の検討に際しては、(i)仮に運営者がいた場合に法的規制に服するか、という論点と、(ii)運営者が存在するか、という論点の2点を検討する必要があります。

LIDOについて検討するに、LIDOでは中央集権的なエンティティーがなく、スマートコントラクトとLIDO DAOにより運営がなされるとされていますが、LIDO DAOが真に分散しているのかは公表資料からは我々には不明確であったこともあり、本稿では上記(i)を中心に検討しています。

留保事項

・本書の内容は関係当局の確認を経たものではなく、法令上、合理的に考えられる議論を記載したものにすぎません。また、当職らの現状の考えに過ぎず、当職らの考えにも変更がありえます。

・本稿は、リキッドステーキングやLIDOの利用を推奨するものではありません。

・本書はBlog用に纏めたものに過ぎません。具体的案件の法律アドバイスが必要な場合には各人の弁護士にご相談下さい。

2022年6月20日金融庁の事務局説明資料「DeFiのトラストポイントに関する分析」https://www.fsa.go.jp/singi/digital/siryou/20220620/jimukyoku2.pdf では、多くのDeFiに一定のトラストポイントが存在するとしている。トラストポイント=運営者ではないと考えられるが、運営者が存在するか否かについての参考にはなると思われる。