Category Archives: カテゴリーなし

本稿では、Axie Infinityをはじめとする、ユーザーが報酬を「稼ぐ」(”play-to-earn”)ことを想定したブロックチェーンゲームについて、日本法上の問題点を検討します。

| 参考:当事務所は2018年初めからブロックチェーンゲームに関する助言を行っており、一般的なブロックチェーンゲームやNFTに関しては下記の記事も掲載しておりますので、合わせてご参照下さい。 ① ブロックチェーンゲームと日本法(2018年11月) https://innovationlaw.jp/blockchain-games-under-japanese-laws/ ② NFTブームへの注視 – デジタルアートとノンファンジブルトークン(2021年3月31日) https://innovationlaw.jp/nft-buyer-beware-jp-2/ ③ NFT:日本のマーケット状況、各団体のガイドライン、日本の規制(2021年4月27日) https://innovationlaw.jp/nft-market-and-guidelines/ ④ コラム – 多数枚を発行するNFTの暗号資産該当性について(2021年6月29日) https://innovationlaw.jp/issue-multiple-nft/ |

I ブロックチェーンゲームとplay-to-earn

ブロックチェーンゲームは、ブロックチェーン技術を利用したゲームであり、多くの場合、ゲームアイテムがブロックチェーン上のトークンとして発行され、当該ゲームアイテムがブロックチェーン上で移転可能とされています。

最近では、ブロックチェーンゲームの特質を用いて、ゲームのプレイを通じて暗号資産や法定通貨と交換可能なトークンを提供することで、ユーザーがリアルマネーを稼ぐことができる”play-to-earn”という新しいゲームモデルが話題となっています。

とりわけ、ベトナムのSky Mavis社が運営するAxie Infinityでは、その公式Twitterが、2021年8月6日に、1日あたりのアクティブユーザー数が100万人を超えたと報告しています。また、DappRadarのデータによれば、同年9月2日時点において、Axie InfinityのNFT(ゲームアイテム)の取引総額は11.7億ドルを超えています。Axie Infinityユーザーの国籍は、フィリピンやインドネシアなどの賃金の安い発展途上国が多く、ゲーム自体の面白さやキャラクターデザインの魅力などに加え、このplay-to-earnモデルで「稼げる」ことで話題となり、ユーザー数を伸ばしたことが推測されます。

なお、Axie Infinityは日本語に対応しておらず、主に日本国外の居住者に向けて提供されています。このように、外国企業が外国居住者に対してゲームを提供する場合、日本法規制の適用はありません。実際には日本居住者もプレイしていることから理論的には日本法も適用され得ますが、日本プレイヤーが多数存在する等でなければ実務上は日本では大きな問題にはならないとは思われます。そのようには考えられるものの、本稿では、日本居住者を主たるターゲットとしてplay-to-earnのゲームが提供された場合に、日本ではどのような法律が適用されるか、という観点からAxie Infinityを例として検討することで、play-to-earnのブロックチェーンゲームにおける種々の法的問題点を概観します。

II Axie Infinityにおけるplay-to-earn

Axie Infinityは、主にAxieというキャラクターを育成し、相手と戦わせるゲームです(以下、ゲーム名と区別するために、当該キャラクターを片仮名で「アクシー」と表記します。)。ユーザーは、ゲームをプレイするために、まず3体のアクシーを購入する必要がありますが、アクシーは見た目や能力が異なるNFTとして構成されているため、いくつかのマーケットプレイス1で自由に取引をすることができます。

ユーザーは、デイリークエストクリア報酬、アドベンチャーモード(PvE2)の攻略、アリーナ(PvP3)の攻略、シーズンのランキング報酬などによって報酬を獲得することができます。そのほか、アクシーをブリーディングして新しいアクシーを生み出して販売したり、スカラーシップという制度で他人にアクシーを貸し出して報酬の一部を受け取ったりすることができます。さらに、LANDという仮想空間上の土地を購入し、その土地で産出された資源やトークンの一部を獲得する機能の実装も予定されているようです。

アドベンチャーモードやアリーナをプレイするためにはエナジーが必要であり、エナジーは、保有するアクシーが多いほど時間当たりの回復量が多くなるよう設定されています。また、ブリーディングで新しいアクシーを生み出す際には、一定のSLPというトークンの消費を伴います。

III play-to-earnモデルで検討すべき法律とそのまとめ

play-to-earnモデルのブロックチェーンゲームを提供する場合、景品表示法の景品規制や刑法の賭博罪、その他特定商取引法など、様々な法律上の問題点を検討する必要があります。以下はそのまとめで、それぞれIVにて詳述します。

| まとめ [景品表示法]

誘引の仕方によってはいわゆる内職商法として規制される場合がありえ、勧誘方法に留意する必要がある。 |

IV 各法的論点の検討

1 景品規制

(1) 「景品類」該当性

「景品類」とは、顧客を誘引する手段として、事業者が、自己の供給する物品又は役務の取引に付随して提供する、物品その他経済上の利益をいいます。

このうち、play-to-earnモデルのブロックチェーンゲームにおいては、主に取引付随性の要件を満たすかどうかが問題となります45。

この点、取引を条件として他の経済上の利益を提供する場合のように、取引と経済上の利益の提供が直結しているケースは、典型的な取引付随性が認められる場合です。また、取引を条件としているとはいえない場合であっても、商品を購入することにより、経済上の利益の提供を受けることが可能又は容易になる場合には、取引付随性が認められます。

Axie Infinityにおいて、アドベンチャーモード(PvE)攻略によって獲得できるトークンは、ユーザーがアクシーを購入した上でゲームをプレイすることによってはじめて提供を受けることが可能になるので、基本的には取引付随性が認められると思われます。

他方で、宝くじの賞金やパチンコの景品などは、正常な商慣習に照らして、「宝くじを買う」「パチンコをする」といった取引の本来の内容をなすと認められる経済上の利益であり、取引付随性がないと考えられています6。

アクシーを購入するという取引に、購入したアクシーを使ってゲームをプレイすることでトークンを獲得する、ということが正常な商慣習に照らして含まれているといえるような場合、例えば、アクシーを購入するほぼすべてのユーザーが、報酬の獲得を当然の目的としてアクシーを購入していると言えるような場合には、取引付随性が認められない=景表法は無関係、と考えることもできるようには思えます。実態としてはこのように考えても良いようには思われますが、他方、パチンコや宝くじと比較すると、なおアクシー購入と報酬獲得の関係は遠いように思われ、景表法が無関係である、ということには躊躇を覚えます。

なお、Axie Infinityとは異なるゲームとして、仮に「報酬の提供が取引の本来の内容をなす」ゲームデザインを採用することで景表法の規制を避けることが考えられますが、賭博罪や特定商取引法との関係ではより規制を受けやすくなり得るように思われる点、留意が必要です。

本稿では、景表法の適用がありうる前提で以下検討を行います。

(2) 景品類の上限

提供する経済的利益が「景品類」に該当する場合、その提供方法に応じて、その最高額または総額について規制がかかります。ブロックチェーンゲームとの関係で問題となるのは「一般懸賞」と「総付景品」という方法であり、その規制内容は以下のとおりです。

| 説明 | 例 | 景品類の上限 | |

| 総付景品 | 懸賞によらず、商品・サービスを利用したり、来店したりした人にもれなく景品類を提供すること |

NFT保有者全員にプレゼント |

取引価額が1000円未満:景品類上限は200円 |

| 一般懸賞 | 商品・サービスの利用者に対し、くじ等の偶然性、特定行為の優劣等によって景品類を提供すること |

店舗での抽選 |

取引価額が5000円未満:取引価額の20倍 |

このように規制があるものの、Axie Infinityのように日本の景表法規制を念頭に置いていないゲームでの適用関係を考える場合、下記のように各種の難しい点があります。

① アクシー3体の組み合わせで報酬を得ること

Axie Infinityでは、アクシーを3体組み合わせてプレイするため、最低でもアクシー3体を購入しないと報酬を得ることはできず、報酬の上限がどのようにかかるのかが問題となります。

この点、一つのゲームに対する課金取引であると考えれば、アクシーを何体購入しようとも上限は10万円であると考えるのが素直だと思われます。

ただし、アクシーは個別に売られているため別個の取引として考え得る点や、初期購入時とは別のアクシー3体の構成で報酬を獲得できる点、強くなるためには継続的にアクシーの購入をすることが考えられ、その場合追加で1体ずつ購入する点など、理論的に検討しようとすると難しい点があります。

② 複数回の報酬があることと期間

Axie Infinityの報酬は、アドベンチャーモードやアリーナモードをプレイすることで、時間経過で回復するエナジーを消費するものの、毎日獲得することができます。このような場合、1日の報酬上限が10万円ということはなく、景品類の上限額は累計で10万円と考えるのが素直で保守的です。

ただ、例えば格闘技ゲームなどのe-sportsの賞金大会で、ゲームの販売促進のための大会であるとみられる場合には報酬は10万円が上限である(ゲームソフトが5000円の場合)、という議論がありました。この考え方は現在は取られておらず高額賞金のe-sportsも現在では認められているようですが、このような従前の考えでも同じプレイヤーが複数回、賞金を獲得することについては問題視されていなかったように思われます。

あまりに短期間で複数回の報酬を与えることは、景品規制の潜脱では、と考えられますが、他方、ユーザーにゲームを継続的にプレイしてもらえることを期待し、かつ継続的にプレイしてもらうことによってゲーム会社にも各種の追加の売り上げが入ることを期待している、と考えれば、例えば、一定の期間で区切ることで上限金額までのリワードを付与しても良いようにも思われます。

(3) 規制に違反した場合

景品表示法に違反する行為が行われている疑いがある場合、規制当局による調査を経て、行政指導や措置命令がなされる場合があります。措置命令は、事案の必要性に応じて、違反行為の差止め、再発防止策を講じること、これらの一般消費者への周知などを内容とします。この措置命令に従わなかった場合には、事業者に対して3億円以下の罰金などの罰則規定が定められています。

措置命令のほか、不当表示規制の違反に対しては、売上額に3%を乗じた課徴金の納付命令がなされることがあります。

2 賭博罪

(1) 賭博罪の要件

刑法の賭博罪は、①偶然の勝敗により②財産上の利益の③得喪を争うこと、により成立します。

この偶然の勝敗については、「当事者にとって主観的に確実に予見できない、あるいは自由に支配できない、主観的に不確実なこと」と広く解釈されており(大判大4年10月16日)、例えば、賭け麻雀のように偶然性と技術の両者が重要な場合に加え、賭け将棋や賭け囲碁のように、通常の意味では偶然性がないのでは、と思われるゲームについても賭博罪が成立するとされています。

(2) NFTの購入

ゲームアイテムとしてのNFTの購入はマーケットプレイスにおける相対取引として行われ、ガチャの仕組みのようにアクシーの取得の有無やその内容がランダムに決定されて購入者に喪失の危険が生じるものではないため、NFTの購入行為について賭博罪は成立しないものと思われます。

(3) デイリークエストやログインボーナス

デイリークエストクリアで報酬が得られますが、このようなプレイ自体には費用がかからないため、賭博罪は問題にならないと思われます。

(4) ブリーディング

2種類のアクシーを交配させて新しいアクシーを獲得するブリーディングについては、一定のSLPトークンの支払が必要であること、親となるアクシーにつきブリーディングできる回数に限度がありブリーディングごとに使用したアクシーの価値が落ちると思われること、そして排出される新しいアクシーがランダムに決定され、支払ったトークン+使用したアクシーの価値分の価値を下回るアクシーを取得する場合もあると思われるため、賭博罪が成立する可能性が高いと考えられます。

(5) アリーナ(PvP)のプレイ

アリーナ(PvP)のプレイは、特段に費用等がかかる訳ではなく、また、使用したNFTの価値が棄損する等もないため、賭博罪に該当しないと思われます。

3 特定商取引法

業務提供誘引販売取引(特定商取引法第51条、一種の内職商法)とは、①物品の販売または役務の提供(そのあっせんを含む)の事業であって、②業務提供利益が得られると相手方を誘引し、③その者と特定負担を伴う取引をする取引をいいます。業務提供利益とは、業務提供誘引販売取引の相手方を勧誘する際の誘引の要素となる利益で、提供される業務に従事することにより得られる収入のことをいいます。特定負担とは、業務提供誘引販売取引に係る商品の購入若しくは役務の対価の支払い又は取引料の提供をいいます。

例えば、このミシンを買ってくれれば、仕事を発注する、という契約が業務提供誘引販売取引であり、勧誘に先立つ氏名等の明示、広告規制、消費者への書面交付義務などの規制が課せられます。

play-to-earnのゲームであっても、ゲームプレイを業務というかは兎も角、ゲームプレイで利益を得られる、としてユーザーを勧誘した場合、業務提供誘引販売取引と考えられる余地があり、勧誘の仕方に留意をする、又は、念のため、業務提供誘引販売取引の規制を順守する必要があると思われます。

他方で、あくまでゲームのおまけとしてリワードが提供される等であり、収益を得られることが前提になっていない場合、特定商取引法の規制は適用されませんが、前述のとおり景品規制の対象となる可能性が高いと考えられます。いずれにせよ、すべての規制に違反しないplay-to-earnモデルのブロックチェーンゲーム組成は容易ではなく、弁護士と相談するなど慎重な対応が必要となります。

4 外国事業者による日本居住者への提供

(1) 行政規制

外国事業者が日本居住者に対して景表法や特商法に違反する行為を行っている場合には、当該外国事業者はそれぞれ規制対象になります。ただし、いずれについても行政罰の強制執行については主権上の制限があるものと思われ、個別の検討が必要となります。

(2) 犯罪規制

外国事業者が日本居住者に賭博に該当するサービスを提供した場合については、日本の刑法上賭博に関する犯罪に国外犯処罰規定が存在しないため、日本国外における賭博行為について刑事罰を科すことはできません。ただし、事業者の拠点やサーバーが日本国外にあったとしても、賭博行為の一部が日本国内において行われた場合には賭博罪が成立すると考えられ7、この「一部」が何を指すかは議論あるものの8、少なくとも、例えば日本において勧誘などの行為がなされていれば、賭博罪が成立するのではと思われる点、留意が必要です。

留保事項

本稿の内容は関係当局の確認を経たものではなく、法令上、合理的に考えられる議論を記載したものにすぎません。

Axie Infinityに関する情報は、公式ホワイトペーパーや各種記事の内容を参考に記載したものであり内容の正確性は保証できず、実際の事実関係により分析結果も異なりえます。また、当職らの現状の考えに過ぎず、当職らの考えにも変更がありえます。

本稿は、Axie Infinityをはじめとするplay-to-earnモデルのブロックチェーンゲームの利用を推奨するものではありません。

本稿は議論用に纏めたものに過ぎません。具体的案件の法律アドバイスが必要な場合には各人の弁護士等にご相談下さい。

以 上

1 初めに

同一又は類似のNFTを多数枚発行したい、というご相談を受けることがあります。

ERC-20であれば何でもNFTであって法律上の暗号資産に該当しないという訳ではなく、「決済手段等の経済的機能」を有していないか、ということを検討する必要があります。

如何なるファクターで「決済手段等の経済的機能」を有すると判断するのかは不明確ですが、議論の整理のため、現時点における当職らの考えを記載しておきます。

※なお、本コラムはNFTの暗号資産該当性に関する見解を述べるに止まりますが、NFTが暗号資産の他にも、前払式支払手段や為替取引、有価証券に該当する可能性がある点には注意が必要です。なお、これらについては日本暗号資産ビジネス協会NFTに関するガイドラインや当事務所の別途のBlogもご参照下さい。

2 決済手段性を強める要素と弱める要素

あくまで例ですが、下記のような要素を総合的に検討して「決済手段等の経済的機能」の有無を判断すべきと思われます。

| 考えられる要素の例 | |

| 決済手段性を強める要素 (=暗号資産となる) |

|

| 決済手段性を弱める要素(=暗号資産とはならない) |

|

3 検討の背景(暗号資産の定義、NFT規制の歴史、2019年パブリックコメント)

資金決済法では、暗号資産の定義を下記としています。仮に暗号資産に該当すると資金決済法の様々な規制がかかることになります。

| 資金決済法2条5項 この法律において「暗号資産」とは、次に掲げるものをいう。ただし、金融商品取引法(昭和23年法律第25号)第2条第3項に規定する電子記録移転権利を表示するものを除く。 ① 物品を購入し、若しくは借り受け、又は役務の提供を受ける場合に、これらの代価の弁済のために不特定の者に対して使用することができ、かつ、不特定の者を相手方として購入及び売却を行うことができる財産的価値(電子機器その他の物に電子的方法により記録されているものに限り、本邦通貨及び外国通貨並びに通貨建資産を除く。次号において同じ。)であって、電子情報処理組織を用いて移転することができるもの ②不特定の者を相手方として前号に掲げるものと相互に交換を行うことができる財産的価値であって、電子情報処理組織を用いて移転することができるもの |

上記定義は2017年末から2018年のICOブームに伴い極めて広く解釈され、その結果、BitcoinやEth等の1号暗号資産と交換可能なトークンは全て暗号資産(当時は仮想通貨)に該当するとして規制される可能性が懸念されました。

そのため、一部のブロックチェーンゲーム業者は、2018年頃にブロックチェーンゲームのアイテムに暗号資産規制がかかるかという問い合わせを金融庁に行いました。その結果、例えば、一点物のゲームアイテム等のNFTは暗号資産に該当しない旨の回答を非公式に得、その後、日本では各種のNFTが番号を付す等して、発行されることになりました。

更に、金融庁は2019年9月3日付のパブリックコメントNo.4にて、下記と公表し、必ずしも1点物とは限定せずに非暗号資産のトークンと認められる場合があるとしています。

| コメントの概要 | 金融庁の考え方 |

| 2号暗号資産について1号暗号資産と「同等の経済的機能を有するか」との基準を設けるべきではない。同等の経済的機能とならないような制限を加えることで、資金決済法に基づく規制の対象外になりかねない。 | 物品等の購入に直接利用できない又は法定通貨との交換ができないものであっても、1号仮想通貨と相互に交換できるもので、1号仮想通貨を介することにより決済手段等の経済的機能を有するものについては、1号仮想通貨と同様に決済手段等としての規制が必要と考えられるため、2号仮想通貨として資金決済法上の仮想通貨の範囲に含めて考えられたものです。したがって、例えば、ブロックチェーンに記録されたトレーディングカードやゲーム内アイテム等は、1号仮想通貨と相互に交換できる場合であっても、基本的には1号仮想通貨のような決済手段等の経済的機能を有していないと考えられますので、2号仮想通貨には該当しないと考えられます。 |

(下線は筆者)

現時点でも、このパブリックコメントの回答は有効であり、同一又は類似のNFTが複数枚発行されても、必ずしも暗号資産となる訳ではない、但し、NFTであれば全て問題ない訳ではなく、「決済手段等の経済的機能」を有しているかを個別に判断していく、ということになります。

但し、「決済手段等の経済的機能」を有しているかの判断基準は必ずしも明確ではなく、多数の同一又は類似のNFTを発行する場合、慎重に検討する必要があると思われます。

留保事項

本コラムの内容は関係当局等の確認を経たものではなく、合理的に考えられる事柄を記載したものに過ぎません。

また、法令の解釈については、当職らの現状の考えに過ぎず、当職らの考えには今後変更がありえます。

本コラムは、NFTの利用や投資を推奨するものではありません。

本コラムは議論用に纏めたものに過ぎません。具体的案件の法律アドバイスが必要な場合には各人の弁護士等にご相談下さい。

以 上

ノンファンジブルトークン(NFT/非代替性トークン)が大幅な盛り上がりを見せる中、本邦でもNFTマーケットへの参入が相次いでいます。また一般社団法人日本暗号資産ビジネス協会(JCBA)がNFTガイドラインを2021年4月26日に発表、それに先立ち一般社団法人ブロックチェーンコンテンツ協会(BCA)がNFTガイドライン第2版を2020年12月25日に発表するなど、業界団体としての動きも見られます。

本稿ではNFTに関する日本国内マーケットの状況、各団体のガイドラインの制定状況などを踏まえ、NFTに関する規制や今後の課題について紹介します。

| 参考:本書で取り上げる各団体のガイドライン ① JCBAのNFTガイドライン https://cryptocurrency-association.org/dl/nft_guideline202104.pdf ② BCAガイドライン(第2版) https://eb3d626b-4b51-42f2-b2d4-0f682cc5645e.filesusr.com/ugd/e9a87a_2028e5c7115d4fcd933e9f55e6262762.pdf |

| 参考:当事務所は2018年初めからブロックチェーンゲームに関する助言を行っており、NFTに関しては下記の記事も掲載しておりますので、合わせてご参照下さい。 ① ブロックチェーンゲームと日本法(2018年11月) https://innovationlaw.jp/blockchain-games-under-japanese-laws/ ② NFTブームへの注視 – デジタルアートとノンファンジブルトークン(2021年3月31日) https://innovationlaw.jp/nft-buyer-beware-jp-2/ |

I 日本国内マーケットの状況

NFTは、2017年11月にカナダのAxiom Zen社によりリリースされたブロックチェーンゲームCryptoKittiesでの利用を皮切りに、国内外のゲーム、アート等の分野で活用されている。

以下では、各分野におけるNFTコンテンツの国内マーケットの状況を紹介する。

1.ブロックチェーンゲーム分野

従来、ゲーム内で獲得するアイテムは単なるゲーム内のデータであり、それがプレイヤーの資産になるということは意識されないのが一般的であった。他方、ブロックチェーンゲームでは、ゲーム内のアイテムをNFTで設計することで、アイテムを資産としてプレイヤーのウォレットに移転させることができる。アイテムがプレイヤーの資産になることで、ゲーム外でもアイテムを売買、交換、貸与することが可能となる。また、ゲームのサービス終了後もNFTを載せたブロックチェーンが存在する限り、ゲームアセットが消えることは無いとされる。

日本の主なNFTを活用したゲームとしては、My Crypto HeroesやCrypto Spells、コントラクトサーヴァント等がリリースされている。

| 従来のオンラインゲーム | ブロックチェーンゲーム |

| ①ゲーム内アイテムは、ゲームを離れて存在し 得ず、ユーザーがゲーム外で自由に移転、売却、 貸与することはできない。 ②時間をかけて蓄積したデータでも、ゲーム配 信終了後は利用可能性を失う。 |

①ユーザーが NFT(ゲームアセット)の保有者と して、当該 NFT をゲーム外に移転、売却、貸 与できる。 ②サードパーティー等が NFT を利用してサービ スを提供できる。 ③ブロックチェーンが存在する限り、記録された デジタルアセットは永続的に利用可能であ る。 |

出典: JCBAガイドラインP4

(1) My Crypto Heroes

double jump.tokyo株式会社が手掛けるMy Crypto Heroesは、日本発のNFTを用いたゲームとして、2018年11月にリリースされた。その後は、ブロックチェーンゲームとして世界No.1のユーザー数、トランザクション数を記録している。プレイヤーがNFTであるヒーローを集めて育成し、エクステンションといわれるNFTアイテムを大会等で獲得しながら、敵を倒して仮想世界の制覇を目指すRPGゲームである。獲得したヒーローはOpenSeaなどの外部のNFT取引所で自由に譲渡することが可能となっている。

(2) Crypto Spells

CryptoGames株式会社のCrypto Spellsは、プレイヤーが30枚のNFTで発行されたカードを組合せ、コンピューターやプレイヤーを相手に戦うカードゲームである。カードの獲得には、バトルで手に入れたチケットを用いてガチャを引く方法、ETHで購入したゲーム通貨と交換する方法、ゲーム内外の取引所で取得する方法等がある。

(3) コントラクトサーヴァント

アクセルマーク株式会社のコントラクトサーヴァントは、それぞれ異なるステータスを持つ8枚のサーヴァント(カード)でデッキを構成して対戦するカードバトルゲームである。サーヴァントは、コモンサーヴァントとトークンサーヴァントの2種類があり、トークンサーヴァントはNFTとして発行されている。そのため、トークンサーヴァントは、コントラクトサーヴァント内のマーケット機能によりユーザー間でETHによる取引が可能である。なお、サーヴァントは、毎週一週間のリーグバトルの結果により、報酬として獲得することができるようである。

(4) その他

上記のほか、日本で注目されているブロックチェーンゲームとして、くりぷ豚、Brave Frontier Heroesなどがある。また、double jump.tokyoは、My Crypto Heroesで集積した知見を基にして、ブロックチェーンゲーム開発プログラム「MCH+」を立ち上げている。

2.NFTアート分野

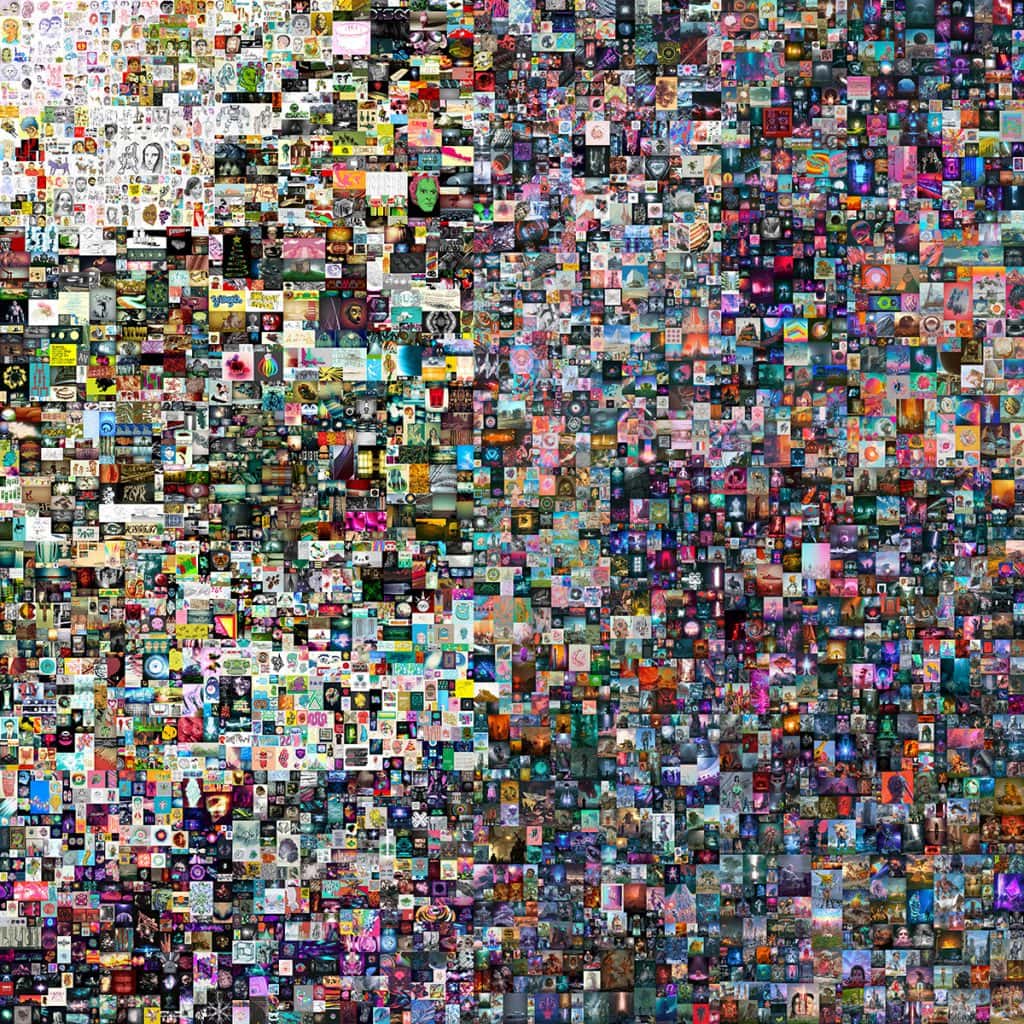

2021年2月、Beepleというアーティストのデジタルアート作品「The First 5000 Days」が、大手オークションハウスのクリスティーズで約75億円で落札され大きな話題となった。ここでデジタルアートとは、一般に、コンピューター技術を用いて作られたアート作品を意味し、それをNFTに紐づけたものをクリプトアートというようである。

日本の主なクリプトアート関連サービスとしては、nanakusaやNFT Studio、TOKEN LINK等がある。

(1) nanakusa

2021年3月、株式会社スマートアプリがクリプトアートのマーケットプレイスであるnanakusaをリリースしている。nanakusaとは、クリプトアーティストによるクリプトアートの販売及びその購入者による二次流通売買ができるNFT売買プラットフォームサービスであり、イーサムリアム及びPolygonが利用されている。なお、二次流通の際には、クリプトアートの制作者にロイヤリティが支払われる仕組みになっているようである。

(2) NFT Studio

2021年3月、CryptoGames株式会社が、イラスト作品をクリプトアートとしてイーサムリアム及びPolygonを利用して発行できるNFT Studioをリリースした。このサービスでも二次流通売買が行われた際にはロイヤリティが制作者に支払われる仕組みが取られているようである。

(3) TOKEN LINK

2021年1月には、株式会社プラチナエッグが、ゲームアイテム等に関するNFT マーケットであるTOKEN LINKをリリースしているが、同年4月には、IOSTベースで作成したクリプトアートのオークション機能が実装されている。

3. NFTコンテンツの取引環境について

(1) Coincheck NFT

日本で有数の暗号資産交換所Coincheckは2021年3月にNFTマーケット「Coincheck NFT」をオープンした。現時点で上場されているNFTは日本と海外のブロックチェーンゲームであるCrypto SpellsとThe SandBoxの2タイトルであるが、今後は様々な種類のNFTの取り扱いを目指していくようだ。同社は200万ユーザー、数千億円の預かり暗号資産があるとのことであり、コンテンツプロバイダーにとって日本市場におけるNFTプロジェクトの普及において重要なパートナーになると思われる。Coincheck NFTへの新規上場に際しては、コインチェックが定める必要審査項目や、ブロックチェーンプラットフォームの種類、プライマリーセールの状況、IPコンテンツとしての著名性、トランザクションボリューム等の個別具体的な審査がなされると聞いている。なお、コインチェックはJCBAのメンバーであり、かつNFT部会の部会長であることから、コインチェックで新規上場を希望する場合、後述のJCBAガイドラインも参考になろう。

(2) 大手事業者の参入状況

日本のNFTに関しては大手事業者ではコインチェックが先行してビジネスを開始しているが、2021年4月には株式会社メルカリ9LINE株式会社10、GMOインターネット株式会社11なども続々とNFTを活用した事業の検討開始を発表するなど、大手の参入によりNFTが大きく普及する兆しを見せている。

II NFTに関する各団体のガイドライン

現状、NFTに関する法規制については、特にNFT一般を包括的に規制する法令は存在しないため、個々のNFTを個別具体的に検討したうえで、資金決済法上の暗号資産、前払式支払手段、同法及び銀行法上の為替取引、金商法上の有価証券等に該当するか等を判断することになる。

それらの法的検討やNFTの取扱い上の留意点などを把握するために有用なツールとして、一般社団法人日本暗号資産ビジネス協会(JCBA)や一般社団法人ブロックチェーンコンテンツ協会(BCA)が、以下のガイドラインを発表している。

1.JCBAのガイドライン

JCBAは、暗号資産交換業者のみならず暗号資産関係のサービス事業者が多数集まった業界団体である。JCBAの分科会であるNFT部会ではNFTを取り扱う際のガイドラインを2021年4月26日に発表している。

| ガイドラインの記載事項 |

| ① ブロックチェーンゲーム等NFTのユースケース ② 典型的な法規制の適用を判断するためのフローチャート ③ NFTと利益分配 ④ NFTの決済手段性 ⑤ 賭博 ⑥ 景表法 ⑦ 匿名性とプライバシー ⑧ セキュリティ ⑨ ユーザー保護 ⑩ 新規NFTの取扱い(慎重な取扱いが求められるNFTの類型) |

このうちNFTに関して最も参考となるのは以下のフローチャートと思われる。決済性がある場合には資金決済法等の対象となりうる点、配当がある場合には金商法の対象となりうる点は日本でのNFT発行に関して最も注意が必要と思われる。

また、ブロックチェーンゲームの場合、日本の刑法に定める賭博罪との関係が重要である。賭博罪の構成要件は、(i)偶然の勝敗により、(ii)財産上の利益の、(iii)得喪を争うこと、(iv)失われ得る財産上の利益が一時の娯楽に供するものでないこと、であり、特に有償のガチャでNFTを発行する場合、賭博罪リスクに留意することが必要とされている。

更に、NFTを配布したり販売するようなサービスでは、景表法との関係が問題となる。景表法では、(i)顧客を誘引するための手段として、(ii)事業者が自己の供給する商品・サービスの取引に付随して提供する、(iii)物品、金銭その他の経済上の利益、について規制がなされている。

なお、一般懸賞、共同懸賞、総付景品とで規制額が異なるが、一般懸賞、総付景品のそれぞれの限度額は下記である。

| 説明 | 例 | 景品類の上限額 | |

| 総付景品 | 懸賞によらず、商品・サービスを利用したり、来店したりした人にもれなく提供される景品類 | 購入者全員にプレゼント、来店者全員にプレゼントなど |

①取引価格が1000円未満 – 景品類の上限額は200円

②取引価格が1000円以上 – 景品類の上限額は取引価額の10分の2 |

| 一般懸賞 | 商品・サービスの利用者に対し、くじ等の偶然性、特定行為の優劣等によって景品類を提供すること |

店舗での抽選クイズ大会、ゲーム大会 |

①取引価額が5000円未満 – 景品類の上限額は取引価額の20倍

②取引価額が5000円以上 – 景品類の上限額は10万円

※いずれも総額上限として売上予定総額の2% |

出典:消費者庁ウェブサイト等を参考に当事務所で作成

その他、ガイドラインでは、(i)NFTに関してもAML/CFTを意識するものとし、例えばML目的での利用をユーザーに禁止すること、(ii)NFTを保管するサービスを提供する場合にはセキュリティ態勢を検討し、盗難・紛失時の対応をユーザーに告知することが望ましいこと、(iii)NFTをもっぱら利用するサービスが終了することで当該NFTが無価値になってしまう可能性がある場合、そのようなリスクがあることをユーザーに説明しておくこと、(iv)新規NFTの取扱いに際し、(a)法令違反や第三者の権利を侵すおそれの高いNFT、(b)犯罪に利用されるおそれの高いNFT、(c)マネーロンダリングに利用されるおそれの高いNFT、については慎重に判断すること、を求めている。

2.BCAのガイドライン

BCAは、ゲーム、SNS等のブロックチェーン上のコンテンツに係わる企業集団によって設立され、未成年者、高齢者を含むユーザーが安心してブロックチェーンコンテンツを利用できるよう、様々な取り組みを行っている。消費者保護の実現と事業者の自主規制を目的として、2020年3月24日に、NFTを含むブロックチェーンコンテンツに関する「ブロックチェーンコンテンツ協会ガイドライン」を公表し、同年12月25日にはその改訂版を公表している。

| ガイドラインの記載事項 |

| ① 賭博について ② 景表法について ③ 資金決済法について ④ 金商法について ⑤ スキャム(詐欺的行為)防止 |

BCAガイドラインでも、賭博罪、資金決済法、景表法、金商法等の法令の解釈はJCBAガイドラインとは基本的に変わらない。

但し、賭博に関しては、(i)NFTその他換金性を有するゲーム内アイテムを排出する有償ガチャを行うことは賭博に該当する可能性が高いため、実施できない、(ii)イベント参加者から有償で参加費を徴収し、イベント参加者への報酬を当該参加費から分配する形でゲーム内イベントを実施することは賭博に該当する可能性が高く、実施できない、(iii)ゲーム内アイテムを掛け合わせて消滅させることで、ランダムに新たな NFT など換金性があるアイテムを排出(合成)する場合、賭博罪に該当しうることから、十分な注意が必要、(iv)ゲームプレイで換金性を有するゲーム内アイテムを報酬として付与する場合には、賭博罪に該当する場合もあり得ることから、その取扱いについては十分な注意が必要、等、より細かい記載がなされている。なお、(iv)について補足するに、プレイに参加費等が課され、それで有償の報酬が得られる場合には賭博罪に該当し得る、ということになろう。

また、BCAガイドラインでは、会員事業者に対し、(i)損失補填の禁止、(ii)インサイダー取引の禁止、(iii)相場操縦的行為の監視及び防止、(iv)NFT発行に関する重要な事実についての顧客への開示義務、について法令の規制はないものの自主規制を課している。

更に、NFTの発行では、サービス提供に先行してNFTが販売され、その後短期間にサービスをクローズする等のスキャム(詐欺的行為)が行われる可能性があり、次のような点を意識して顧客の利益に対して細心の注意を払うよう要求しており、参考になろう。(i)コンテンツの内容やNFTの概要を顧客に広く開示すること、(ii)顧客に示した内容を実現しうる資金、人材を確保すること、(iii)正式サービス前にNFTのプレセールを行う場合、セール参加者がサービスの内容やNFTの効能について事前に理解できるよう、βテスト等を行った上で実施するようにすること。

Ⅲ 今後の課題

以上のように各団体からNFTガイドラインが出され一定の整理はなされたが、NFTはまだ発展途上であり未解決な問題も多い。例えば、今後、下記のような点を検討する必要があろう。

(1) NFT保有者と外部サービス

現在のNFTではブロックチェーン上に全てのデータが保存されたり完結するのではなく、外部に一定のデータが保存され、また外部のサービスでのNFTの利用を前提として販売されることが多い。NFTの保有者とNFTコンテンツに関する外部事業者との間で、NFT保有者の保護の観点等からどのような取り決めをするのが適切かという点は今後の課題であろう。

例えば、ブロックチェーンゲーム内のアイテムがNFT化された場合、NFTに記録されているのは当該アイテムのアドレスやメタデータのみで、アイテムのイラストやゲームのシステム等はゲーム会社のサーバー内にあるような場合に、サービス変更やサーバー内のデータ削除の可能性を踏まえたゲーム会社の必要な配慮は何か。

また、アートのNFTでは、NFTの権利自体はイーサリアム等のブロックチェーン上で管理されるが、それに関連付けられたデジタルアート等のデータはNFTとは別にIPSF等の外部P2P分散ストレージなどで管理されることがあるようであり12、外部データが消去され、又は改変された場合等、NFT保有者の権利が害されることとなる。このような外部ストレージに対する適切な規律は何か。

(2) デジタルアート等の著作権とNFTの関係

NFTの移転とデジタルアート等の著作物との関係は今後の検討する必要がある。NFTの移転の合意やブロックチェーン上でのNFTの移転が、デジタルアート等の著作権の譲渡にどのような影響を及ぼすか。通常は、著作権の譲渡は、譲渡当事者間の意思表示のみによって生じ、要物性(目的物の引渡し等の給付行為)は求められないので、NFTの移転とは必ずしも連動しない13。現在のアートNFT発行事例、流通事例では、NFTの発行や移転に関わらず、NFTに関連するアートの著作権は移転しないとされることが多い。今後、ベストプラクティスとしてアートNFT保有者にどのような権利を与えるべきか議論することが考えられる。

(3) NFTの取引に伴う課題

NFTが財産的価値として売買の客体になることは、多くのNFT関係者の共通の理解であろう。もっとも、NFTに関する権利移転が、一般的な契約ルールと同様に意思表示の合致のみで実現するかについては検討の余地がある。暗号資産に関する議論ではあるが、法定通貨における「所有と占有の一致」の考え方を暗号資産に及ぼし、ブロックチェーン上の記録をもって暗号資産の帰属が決定されるという見解がある14。この見解をNFTに及ぼせば、NFTの権利移転には、意思表示のみでは足りず、NFTのブロックチェーン上の移転が必要となる。例えばNFTの保有者が2人と二重にNFTの売買契約を締結した場合、原則として、ブロックチェーン上でNFTの移転を受けた者が確定的な権利者になる。もっとも、この理論は、暗号資産を法定通貨と同様に考えるという視点に立つものであり、暗号資産よりモノとしての性質が強いNFTにも適用されるかは疑問もある。仮にNFTの権利移転が、当事者の意思表示の合致のみで足り、ブロックチェーン上での移転は事実状態を権利状態に適合させるものにすぎないとした場合、NFTが二重に譲渡されたような場合の法律関係がどうなるのかは今後の課題として検討が必要と思われる。

(4) デジタルアート等の著作物の侵害とNFT保有者の保護

NFTに関連付けられたデジタルアート等の著作物が何者かから消去される等の侵害を受けた場合、NFT保有者はどのような保護を受けることができるのか。例えば、NFT保有者が損害賠償請求や妨害排除請求など不法行為制度や物権的請求権による保護を受けられるか。外部ストレージなどで管理されているデジタルアート等の侵害者が、それに関連付けられたNFTの侵害までは認識・意図していない場合等はどうか。

(5) NFTの税務関係

NFTに関する税務関係についてどのような整理がなされるか。なお、2019年2月には、一般社団法人日本仮想通貨税務協会(JCTA)が「あくまで税法上明確化されていない論点」と前置きをしたうえで、「NFTそのものが独立して価値を有するものであって、その売買や交換により所得が生じた場合には原則として雑所得として課税されると考えられます。」という見解を示している15。

(6) NFTの二次流通と創作者へのリワードについて

NFTの二次流通が行われる際には、創作者であるアーティストに何らかのリワードを渡すことが望ましいという見解がある。実際に、上述のnanakusaとNFT Studioでは、二次流通の際にNFTアーティストにロイヤリティが支払われているようだ。他方で、多くの著作物ではそのような創作者の権利はないこと、完全な売り切りにしたい場合もあると思われること、プラットフォーム間の移転など流通時のリワードの仕組みは技術的に複雑にもなりえ先ずはNFT市場を立ち上げることを優先すべきであるという考えもありうること、など様々な議論がありうる、ベストプラクティスがどうあるべきか、今後、議論になりえよう。

留保事項

本稿の内容は関係当局やBlog上に記載のある事業者、団体等の確認を経たものではなく、合理的に考えられる事柄を記載したものにすぎません。

また、法令の解釈については、当職らの現状の考えに過ぎず、当職らの考えにも変更がありえます。

本稿は、NFTの利用・投資を推奨するものではありません。

本稿は議論用に纏めたものに過ぎません。具体的案件の法律アドバイスが必要な場合には各人の弁護士等にご相談下さい。

以 上

本書は当事務所のSo Saito、Joerg Schmidt “Buyer Beware – Digital Art and Non-Fungible Tokens (NFT) Legal considerations“を和訳したものです。英語版をご覧になりたい方はリンク先をご参照下さい。

ノンファンジブルトークン(NFT)は、最近になってますます人気が高まっています。2017年のCrypto Kittiesのような小さなブロックチェーンゲームを皮切りに、NBA Top Shotやクリスティーズのオークションでデジタルアート作品に7,000万米ドルを集めたことで、一般にも知られるようになりました。

NFTに関する最近の実績と主要メディアの関心の高まりを考えると、NFTの仕組みと法的分類を詳しく見直す時期に来ていると思います。多くの場合、NFTが法的に何を表しているのかは依然として不明確であり、技術的な実装が不十分な場合には、買い手が何百万ドルも費やしたにもかかわらずNFTが無価値になってしまう可能性があります。

定義

NFTは、一般的に固有なものを表していると言われています。そのため、NFTで表現されたコンテンツが、誰でもダウンロードでき、自由に複製できることは意外と知られていません。先日クリスティーズのオークションに出品された「Everydays: The First 5000 Days」を例にとると、この高解像度の画像は、クリスティーズのウェブサイトから直接ダウンロードすることはできないものの、IPFS(Inter Planetary File System)に記録されており、誰でもアクセスしてダウンロードすることができます。IPFSに保存されているファイルは、デジタルアート作品の購入者が最終的に受け取るファイルと同じものなのです。

この高解像度ファイルはIPFSに記録されており、誰でもアクセスしてダウンロードすることができます。ファイルサイズは326MBです。そのため、ダウンロードに時間がかかる場合があります。

では、コンテンツが固有のものでないとしたら、それはいったい何なのでしょうか?実は、それはトークンそのものなのです。NFTは、他のトークンとは異なり、交換可能なものではありません。それぞれのNFTには独自の特徴があり、その特徴に応じて経済的価値も異なります。ERC-20トークン10枚を、同じ種類のERC-20トークン10枚と簡単に交換することができますが、NFTの場合は、それぞれ特徴や経済的価値が異なるので、このようなことはできません。

適切に実装されたNFTは、それが表現するコンテンツと密接に結びついています。実装するデザインによっては、デジタル所有権やその他の権利を表し、複製が容易であるコンテンツを希少なものにすることができます。

一般的な使用例

NFTの一般的な使用例としては、デジタルアート、デジタルコレクション、ゲーム内のアイテムやワールド、ドメイン名、イベントチケット、ファントークンなどがあります。この記事では、デジタルアートに焦点を当てます。

NFTの詳細な分析と関連問題

NFTを扱う際には、なぜNFTが固有のものといえるのかを理解することが重要ですが、より重要なのは、NFTがそれによって表現されるコンテンツとどのようにリンクしているのか、そしてそのコンテンツがどこに保存されているのかということです。

イーサリアム上では、ERC-721とERC-1155という異なるNFTのトークン規格があります。ERC-721の場合、NFTには固有の識別子のマッピングが含まれており、各識別子は1つのアセット/コンテンツを表しています。また、NFTは、トークンの所有者を容易に追跡することができ、所有者の証跡や履歴が公開されます。ERC-1155の場合、識別子は単一のアセットではなく、アセットのグループを表しています。単一のトークンの出所を追跡することは、ERC-721supersetが実装されている場合にのみ可能です。出所を追跡する可能性があることから、デジタルアートでは一般的にERC-721規格が使用されています。

トークンを固有のものにするメタデータは、オンチェーンまたはオフチェーンのいずれかに保存されます。オンチェーンで何かを保存するにはコストがかかるため、通常当該何かはオフチェーンで保存されます。このような場合、NFTには外部ソースへのポインタ(通常はURL)しか含まれていません。

一度発行されたトークンのデータは不変であり、変更することはできません16。もっとも、外部コンテンツの保存方法によっては、同じことがコンテンツにも当てはまるとは限りません。NFTのポインタが、中央のエンティティやアーティスト自身が管理しているURLを指している場合、アーティストはそのURLに保存されている画像を交換したり、完全に削除したりすることができます。また、リンク自体が削除され、NFTが404のサイトを指すことになるかもしれません。

このような場合、NFTの所有者は、デジタルアートが元々保存されていたURLを指し示すNFTをまだ所有しているものの、最終的に非常に不利な立場に置かれることになります。最近、この問題に注目を集めるために、neothconfirmは自身のデジタルアートを絨毯の写真に置き換えました。

このような事態を回避し、データを永遠に残すために、クリスティーズのBeepleのアート作品をはじめとする最近のプロジェクトでは、IPFSを採用しています。IPFSは、URLとは異なり、IPFSに保存されているファイルに固有のURLを非中央集権的な方法によって作成します。ファイルが変更されると、新しいURLが生成されます。つまり、オリジナルのファイルは常にNFTで参照されるURLに置かれていることになります。言い換えれば、コンテンツとトークンは密接に結びついているということです。

法的問題

技術的な実装と同様に重要なのが、NFTが法的に何を表すかという問題です。これは、アート作品の制作者や購入者のできることが制限される可能性があるため重要であり、一次販売と二次販売の両方で価格に影響します。また、資金決済法や金融商品取引法におけるNFTの法的分類、カストディや消費者保護に関する法律などの問題もあります。

著作権と所有権

アートは一般的に、所有権と著作権を中心とした複雑な問題を含んでいます。アート作品を制作する場合、一般的には制作者が最初の著作権者となります。著作権オフィスでの登録は必須ではありませんが、場合によっては著作権の記録を残すことが望ましいこともあります。デジタルアート作品の場合は、写真にデジタル署名をし、対応するNFTをブロックチェーンに記録し、高解像度ファイルをIPFSに保存することで、同じ結果を得ることができます。

しかし、いったいNFTは何を表しているのでしょうか?デジタル所有権17?著作権?それともその両方でしょうか?

これは、アーティストや、アーティストが作品を販売する際に使用するプラットフォームによって異なります。NFTは、少なくともデジタル所有権を表すものです。デジタルアート作品の所有権は、NFT自体を譲渡する際に移転します。ただし、著作権は、明示的に別段の合意がない限り、創作者に帰属します。

原著作権者であるアーティストは、コピーの作成、コピーの販売および配布、著作権で保護されたアート作品に基づく二次的著作物の作成、およびアート作品の公開に関する独占的権利を有しています。なお、Beepleの「Everydays: The First 5000 Days」の写真の中には、以前に他のオークションで落札されたものがあるにもかかわらず、今回の作品にそのまま掲載されていることを疑問に思われた方もいらっしゃるでしょう。これがその理由です。

著作権は、創作者に以下のような権利・保護を与えています。

- 著作者人格権

- 複製権

- 二次的著作物の利用に関する権利

- 頒布権、譲渡権および貸与権等

- 公衆送信権等

著作権に比べて所有権はかなり限定されており、大まかに言えば非商業的な使用に限定されています。

創作者が商業目的(商品化、展示など)でアート作品を使用する権利を所有者に与えたい場合は、著作権を譲渡するか、アート作品を商業的に使用するライセンスを所有者に与えることができます。

なお、プラットフォームの中には、創作者に対して、商用・非商用を問わず作品を使用するためのライセンスを与えることを求めているものがあります。例えばOpen Seaの場合、創作者はプラットフォームに対し、アップロードされたアート作品を非商用および商用目的で使用するための世界的、非独占的、無償のライセンスを付与しています。

“本サービス上で、または本サービスを通じて、コンテンツを提出、投稿、または表示することにより、お客様は、当社に対し、(現在知られているまたは将来開発される)あらゆるメディアまたは配布方法で、当該コンテンツを使用、コピー、複製、加工、適応、修正、出版、送信、表示、および配布するための世界的、非独占的、かつ無償のライセンス(サブライセンス権を含む)を付与するものとします。このライセンスは、当社がお客様のコンテンツを世界中に公開すること、および他者に同じことをさせることを許可するものです。お客様は、このライセンスには、Open Seaが本サービスを提供、促進、改善する権利、および本サービスに提出された、または本サービスを通じて提出されたコンテンツを、他のメディアやサービスで配布、促進、または公開するために他の企業、組織、または個人が利用できるようにする権利が含まれていることに同意するものとします。Open Seaまたは他の企業、組織、個人によるこのような追加利用は、お客様が本サービスを通じて提出、投稿、送信、またはその他の方法で利用可能にしたコンテンツに関して、お客様に報酬を支払うことなく行われる場合があります。”

Open Sea、利用規約第9節

デジタルアート作品をユーザーに販売する際には、潜在的な紛争を回避するために、創作者は、どの権利をすでにプラットフォームに付与しているかを考慮する必要があります。創作者がプラットフォームに対し、作品を商業目的で使用する非独占的ライセンスを与えている場合、購入者に独占的ライセンスを与えることはできません。

Hashmasksは、所有権と著作権を明確に区別しています。Hashmasksはその利用規約の中で、NFTの購入者は作品の所有者になるだけでなく、購入した美術品を使用、複製、展示するための無制限の世界的な独占ライセンスが与えられると述べています。

“買い手はNFTを所有することになります。各Hashmaskはイーサリアムブロックチェーン上のNFTです。NFTを購入すると、基礎となるHashmask(アート作品)を完全に所有することになります。NFTの所有権は、スマートコントラクトとイーサリアムネットワークによって完全に取り次がれます。”

Hashmasks、利用規約第3条A.i.

“当社は、お客様が本規約を継続して遵守することを条件に、購入したアート作品を、それに基づく二次的著作物を作成する目的で、使用、複製、展示するための無制限、全世界的、独占的なライセンスをお客様に許諾します(以下「商用利用」といいます)。このような商用利用の例としては、アート作品のコピーを表示した商品(Tシャツなど)を製造・販売するためにアート作品を使用することなどが挙げられます。”

Hashmask、利用規約第3条A.iii.

創作者と購入者が著作権の譲渡やライセンスの付与について明示的に合意している場合でも、トークンには必ずしも正確な条件が反映されているわけではありません。自然言語で書かれているため、条件がコードの一部になることはありません。すべての関係者がNFTによって表される権利を常に完全に認識するためには、NFTがそれぞれの規約を指し示し、その規約をIPFS上に保存することが望ましいです。この場合、NFTは、所有権の追跡記録として機能するだけでなく、NFTによって表される権利に関する事項がより明確になります。

暗号資産規制とカストディ

日本の金融庁(FSA)によると、NFTは一般的には有価証券や暗号資産とはみなされません18。そのため、取引、取引の媒介サービス、保管サービスの提供は規制されておらず、ライセンスなしで行うことができます。

プラットフォームがBTCやETHなどの暗号資産を支払いに受け入れ、アーティストに代わって資金を管理する場合、プラットフォームは規制対象となる活動(保管サービスの提供など)に従事することになるため、FSAに暗号資産交換業者として登録する必要があります。

決済にはBTC、ETHなどが使用できます。法律や規制による制限はありません。

消費者保護

消費者保護に関する法律は、アーティストがビジネスとして作品を販売している場合にのみ適用され得ますが、ケースバイケースで検討することが必要です。一般的に、作品がプラットフォーム上で販売されている場合には、消費者保護に関する法律が適用される可能性があります。

AML/CFT規制

アートディーラーは規制されていないので、AML/CFT規制を遵守する必要はありません。

税金

NFTの売却益は、日本の税法上、雑所得に分類されます。そのため、最大45%の累進課税と10%の住民税が課せられます。

本書ではEmbedded Financeの概要、考えられる事例、その場合に適用があると考えられる日本法について紹介します。

I Embedded Financeの概要

1 Embedded Finance

Embedded Finance(Modular Finance)は、日本語では埋込型金融、組込型金融、モジュール型金融、プラグイン金融などと呼ばれることがある。

<概念>

「金融以外のサービスを提供する事業者が金融サービスを既存サービスに組み込んで金融サービスを提供する」。

金融サービスに必要な基幹システムをAPIベースで提供することで、誰もが低コストに金融サービスをエンドユーザーへ提供することが可能になる。

Embedded Financeという金融を組み込むというアイデアがアメリカで一気にメジャーになったのは、著名VC a16zの2020年1月のブログ「Every Company Will Be a Fintech Company」が契機とされる。

米国での議論、本邦における金融商品仲介業の導入や割賦販売法改正の影響もあってか、日本でも多くのFinTech業界有識者が2021年はEmbedded Financeの年になるとしている。

<2021年はEmbedded Financeの年とするもの>

| 日本マイクロソフト業務執行役員 金融イノベーション本部長 藤井達人氏 https://www.sbbit.jp/article/fj/49774 (1)今後最大のゲームチェンジャー “モジュール型金融” 2019年の記事で指摘した通り、2020年はBaaSの発展形として、embedded finance(埋込型金融)、あるいはmodular finance(モジュール型金融)という言葉が生まれました。金融の機能化がさらに進み、必要なテクノロジーを体系化した「テクノロジースタック」のネイティブレベル(OS上で直接実行可能なプログラム)までカジュアル化(=すぐに使える)されていくという考え方です。2021年以降は、モジュール型金融とその利用が加速度的に進むことになりそうです。 非金融企業がフィンテックを取り入れるメリットはいくつか存在します。1つ目は、顧客のリテンション率向上です。一般企業が顧客にお得な決済手段、あるいは積立投資などを提供すると、他社サービスに移りにくくなるというものです。他には、自社のデータを活用して精度の高い与信やレコメンデーションなど、より良くチューニングした金融サービスを提供できるという事もあります。 一般企業が金融サービスを検討する際、自ら必要なライセンスを取得するのは時間とコストがかかります。したがって、他社のサービスを借り受けて自社顧客に提供する方がトータルで見るとコスト効果が高まります。 当然、導入までの時間が短くコストも低いサービスが好まれますから、実装上もコード数行で自社サービスに“カジュアルに”埋め込めるモジュール型金融が増えていくでしょう。接続するまでに要件定義をして開発をして・・という旧来型の開発リズムはオンラインの時代にはそぐいません。モノによっては即日サービスを提供開始できるぐらいのスピード感が実現されていくはずです。 |

| FinatextホールディングスCFO伊藤 祐一郎氏 https://note.com/110_110_110/n/n5b96a49725cc アメリカでは、これまでは「Banking as a Service」という言い方が主流であったが、銀行が提供するビジネスにとどまらず金融業界全体のトレンドになってきたことから、現在では「Embedded Finance」という表現が圧倒的に増えている(さらに最近では「Modular Finance」という言い方も)。 私自身もこの「Embedded Finance(プラグイン金融)」という表現の方がしっくりきている。「Banking as a Service」だと、どうしても”誰が”金融を提供するのかという視点が強いが、「Embedded Finance(プラグイン金融)」は”どこに”金融機能を置くかという視点が強い表現だと思っており、まさにそこに次の金融の未来があると考えているからだ。 2020年は、この「Embedded Finance(プラグイン金融)」の中核となるプレイヤーやシステムが立ち上がり始めた。来年は本格的なユースケースが数多く出てくる1年になるだろう。 |

<懐疑論>

他方、懐疑論もあり、米国でのEmbedded Financeの発展は、多くの会社(例 Uber)にとっては中心領域に経営資源を当てた上で非中心領域はサードパーティーに任せた方がより効率的に成長するのに対し、日本市場はマーケット規模が小さく、多くのメガプレイヤーは非中心領域も内製化しようとする、その結果、FinTech企業にとっての提供先は小粒になり、結果、フィーも高くなりスケールしないのでは、という声もあるようだ。

| カンムCEO八巻渉氏 https://twitter.com/8maki/status/1347764266263216128 https://note.com/8maki/n/n7ad584539860 「2021年FinTechトレンドとして皆挙げてるのがEmbed Financeですが、日本において自分はちょっと懐疑的です。正確には、非金融サービスに金融機能が乗るのは必然だが、そこでサステナブルなエコシステムはできないと思っている。つまりEnabler不在で結局大手がメインかつ皆内製化する方向性だと思う。」 「というのも日本で1000万MAUとかあるようなメガサービスは自分でできちゃうから。よってBaaS企業が育たないと思うのです。つまり中小型案件ばかりをさばくことになり、アップサイドが限定的で、その分値段に転嫁されて、割高となり、またそれも内製化を加速するという。日本にUberはありません。」 「端的に言うと日本は市場が小さい。市場が小さいが故に、本業に注力するためサブ機能はAPIでっていうのが起きにくい。サブ機能も本業にしないと成長できないから。本業にでは費用削減圧がすごいので結局内製化するし、顧客が少ないのでBaaS費用も高めに。」 |

積極論、懐疑論いずれもあるものの注目領域であることは間違いなく、本書ではEmbedded Financeの概要と、日本で導入する場合の法令を検討することとした。

2 Embedded Financeでの登場人物の役割

Embedded Financeの登場人物の役割は概要、下記の3つに分けられる。

<出典:前述伊藤氏Note>

詳細は伊藤氏Noteをご参照されたいが米国では1,2,3が分化し、中国ではメガプレイヤーが1~3を兼務しているのに対し、日本では、上記1のBrandに対し、上記2と3を兼ねるFintech企業が仕組みを提供する、と予想されている。

他方、日本でもメガサービスは内製化するという懐疑論によると、メガサービスが1~3を兼務し、かつメガサービスごとに自社サービスが併存することになろう。

例えば、メルカリの金融サービスはメルペイ社によって提供されており、メルカリが上記1、メルペイが2と3ということになるが、完全なグループ企業であり、これもメガサービスによる内製化の一種と考えられる。

II Embedded Financeのサービス例と日本法

下記ではまず各項目の(1)で米国でのEmbedded Financeの事例をHydrogen社Head of MarketingのScott Raspa氏の”6 Examples Of Embedded Finance Changing The Future”と題するBlog(https://www.finextra.com/blogposting/19524/6-examples-of-embedded-finance-changing-the-future)を参考に紹介する19。

その後、各項目の(2)で、裏側でシステム提供等を行うFinTech企業(通常はEnablerとLicense Holderを兼務するのでその例を中心に記載)が類似サービスを日本で提供しようとする場合に如何なる規制が適用されるかを検討し、(3)で同サービスの提供を受けるBrand(顧客に接点を有する企業)にどのような規制が適用されるかを検討する。その後、(4)で各業務に関する犯収法/AMLの規制があれば、その検討を行う。

1 Embedded Payment(埋め込み型支払い)

(1) 米国でのサービス例

| 現金で支払ったりクレジットカードで支払ったりするのではなく、支払いプログラムが組み込まれたアプリを使用している消費者が、幾つかのボタンをタップするだけで簡単に支払いができるもの。 プログラムの例として、Uberや Lyftなどのライドシェアリングアプリがある。これらのアプリで乗車する場合、最後に運転手に現金を渡したり、デビットカードやクレジットカードを引き出して支払う必要はなく、代わりに 利用が終わった後、アプリでトランザクションを完了できる。 スターバックスのファンも埋め込み支払いを使用できる。このアプリを使用すると、携帯電話から注文して支払いを行うことができる。また、将来の購入の際に使用できるポイントもユーザーに付与している。 |

参照:前掲Scott Raspa”6 Examples Of Embedded Finance Changing The Future”

(2) 類似サービスを日本でEnabler/License Holderが導入する場合の日本法の検討

ユーザーが、アプリ経由でサービスや物品の購入をし、そのアプリ上でサービス提供者や物品販売者(以下、ここでは単にBrandという。)への対価の送金(支払)までも併せて行うようなビジネスを日本で導入する場合を考える20。

この場合、考えられる方法としては、以下の4つが考えられる。

| ① ユーザーの銀行口座からBrandの銀行口座へ直接送金がなされる。送金指図はBrandがユーザーに代わってユーザーの銀行に対して行う。なお、FinTech企業はBrandにそのソフトウェアのみを提供する等が考えられる ② ユーザーの銀行口座からBrandの銀行口座へ直接送金がなされる。送金指図をBrand以外のFinTech企業がユーザーに代わってユーザーの銀行に対して行う ③ ユーザーの銀行口座からBrand以外のFinTech企業に「収納代行」として送金がなされ、その後当該FinTech企業がBrandに送金を行う ④ ユーザーの銀行口座からBrand以外のFinTech企業に「為替取引」のために送金がなされ、その後当該FinTech企業がBrandに送金を行う。なお、アプリ使用の決済のためであれば収納代行で足り、アプリ使用の決済以外にも送金ができる等のサービスとなることが考えられる |

以上のその仕組みにより規制が異なり、それぞれ検討する。

① 直接送金、指図はサービス提供会社

規制は存在しない。預金者に代わって銀行に指図を行う点で下記②で述べる電子決済等代行業の適用が問題となるが、銀行法施行規則1条の3の3第4号の除外規定21に該当することが通例と思われる。なお、BrandにFinTech企業が単にソフトウェアを提供しているだけであれば、FinTech企業にも規制は適用されない。

② 直接送金、指図は別途のFinTech企業

FinTech企業は自ら為替取引を行わず、銀行に対して、ユーザーから為替取引の指図を伝達する電子送金サービスプログラムをAPI提供し運営する者として、電子決済等代行業の登録を受ける必要がある(銀行法2条17項1号、52条の61の2)。

③ FinTech企業による収納代行

下記④で述べる「為替取引」の適否が問題となるが、一般に対価の回収をして当該資金をBrandに引き渡すといった、収納代行サービスとしてビジネス設計する場合には、原則として銀行法の適用対象外になると考えられ22、銀行業や資金移動業の登録を要しない。

④ FinTech企業による為替取引

「為替取引」を行う者として銀行業の免許を得るか(銀行法2条2項2号、4条1項)、資金決済法の資金移動業者としての登録を受ける必要が生じる(資金決済法2条2項、37条)。

資金移動業の登録を受けるには、財産的基礎や体制整備等(同法40条1項3号、4号、5号等)の要件が求められ、資金移動業者は、その取り扱える送金1回あたりの上限金額が100万円(資金決済令2条)に制限されるなど、種々の規制が課される。 なお、2020年6月に成立した改正資金決済法においては、取り扱える送金額に応じて資金移動業が第一種から第三種までの3つに区分され、第一種については上限金額が撤廃されるとともに、第二種は100万円、第三種については特に少額として政令で定める額がそれぞれ上限になるなど、一定の規制緩和がなされている。

(3) 類似サービスを日本でBrandが導入する場合の日本法の検討

① 物の販売やサービスに紐づく決済の場合

Brandが、上記(2)①、②、③を導入する場合、Brandには規制はない。

② 物の販売やサービスに紐づかない送金の場合

Brandが上記(2)④の仕組みを導入する場合(例えば資金移動業者であるEnabler/License Holderが提供する送金プログラム(為替取引プログラム)にAPI連携した場合)、Brandについても資金移動業の登録が求められるかが問題になる。

この点、Brandが、為替取引業務を行うEnabler/License Holderとユーザーを繋ぐ窓口となるUIの提供を行っているに過ぎなかったり、ユーザーから資金の受領を取り扱っているだけなど、Enabler/License Holderの為替取引業務の全てを担っているような場合でなければ、Brand自身は、資金移動業者の一部業務の委託先(資金決済法38条1項8号)として、資金移動業の登録は求められないと考えられよう23。なお、資金移動業者であるEnabler/License Holder側は、Brandに、為替取引業務の契約の代理や媒介など、資金移動業の一部の委託を行う場合には、委託業務の適正かつ確実な遂行を確保するために必要な措置を講じなければならないと思われる(同法50条、資金移動府令27条)。

(4) 犯収法/AMLの検討

① 物の販売やサービスに紐づく決済の場合

上記(1)の①②③の場合、犯収法上の本人確認義務はない。

② 物の販売やサービスに紐づかない決済の場合

上記(1)④の場合、資金移動業者は、犯収法に基づき、本人確認義務や疑わしい取引の届出義務等を負う特定事業者に該当する(犯収法2条2項30号)。そのため、①現金の受払いをする取引であって、当該取引の金額が10万円を超えるもの(犯収法施行令7条1項1号ツ)、②預金又は貯金の受入れを内容とする契約の締結に係る取引を行うことなく為替取引を継続的に又は反復して行うことを内容とする契約の締結(同号ナ)を行う場合には、本人確認が必要となり、IDやPWを交付して会員登録を行うケースは基本的に②に該当するものと思われる。

2 Embedded Lending(埋め込み型貸付)

(1) 米国でのサービス例

| 以前は、誰かがお金を借りる必要がある場合、銀行にローンを申請したり、クレジットカードを作ったりすることによっていた。現在、埋め込み型貸付により、物品の購入時に融資を申請して融資を直ぐに受けることができる。埋め込み型融資のユースケースには、 Klarna と AfterPayが含まれる。これらのプログラムでは、消費者はオンライン購入をいくつかの小さな月々の支払いに分割することが出来る。たとえば、100ドルの支払いは、25ドルの4回の分割払いになる。 |

参照:前掲Scott Raspa”6 Examples Of Embedded Finance Changing The Future”

(2) 類似サービスを日本でEnabler/License Holderが導入する場合の日本法の検討

上記取引を日本で行うことを考えた場合、これは(自社)割賦販売、信用(割賦)購入あっせん、ローン提携販売、提携ローン提供をアプリでシームレスに行う取引ということになろう。

割賦販売、信用購入あっせん、ローン提携販売、提携ローンは、それぞれの取引の種類に応じて、以下のような規制に服する。

① 割賦販売(自社割賦)

割賦販売(自社割賦。割賦販売法2条1項)とは、概要以下のサービスである。

| 割賦販売(自社割賦) (i) 事業者が、代金を2カ月以上かつ3回以上の割賦払い又はリボルビング払いで受領する定めにより、 (ii) 政令指定商品・役務・権利を販売する取引。 |

自社割賦の場合、License HolderとBrandを兼任すると思われるため、規制は下記(3)①で触れる。

なお、システム提供するのみのFinTech事業者には特段の規制はない。

② 信用購入あっせん(包括信用購入あっせんと個別信用購入あっせん)

信用(割賦)購入あっせんは、包括信用購入あっせん(割販法2条3項)と個別信用購入あっせん(同法2条4項)に分けられ、概要以下のサービスである。

| 包括信用購入あっせん (i) 事業者が、あらかじめカードやID等をユーザーに交付し、 (ii) ユーザーがそのカード等を利用して、特定の販売業者から商品等を購入するとき、 (iii) その代金相当額を販売業者に交付し、 (iv) 2カ月超後払い又はリボルビング払いを受ける取引。 (v) なお、カードやID等を発行する際、与信の審査を行うとともに利用限度額や支払条件等を定めるため、通常、商品購入の際は個別的な審査がない。 |

| 個別信用購入あっせん (i) 事業者が、カード等を利用することなく、 (ii) 特定の販売業者から商品等を購入するとき、 (iii) その代金相当額を販売業者に交付し、 (iv) 2カ月超後払い又はリボルビング払いを受ける取引。 (v) なお、個別の商品やサービスの購入ごとに与信が行われる。 |

信用購入あっせん業に対しては、事業者の登録制(同法31条、35条の3の23等)、取引条件表示義務(同法30条、35条の3の2)、書面交付義務(同法30条の2の3、35条の3の8等)の規制がある。いわゆるマンスリークリア24は規制対象外となる。

なお、2021年4月施行の改正割賦販売法により、少額の分割後払い規制が導入され、極度額(利用限度額)10万円以下を条件として、包括信用購入あっせん業者について規制緩和が行われている。25

③ ローン提携販売

ローン提携販売(同法2条2項)とは、概要以下のサービスである。

| (i) 販売業者が、あらかじめカードやID等をユーザーに交付し、 (ii) ユーザーがそのカード等を利用して購入した商品代金等の支払いに充てるため、与信を行う金融機関から金銭を借り入れ、 (iii) ユーザーの金融機関への割賦払い又はリボルビング払いの支払い条件による借入金債務を、 (iv) 販売業者が連帯保証して、 (v) 指定商品役務・権利(同法2条5項、割販法施行令1条・別表1)を販売する取引。 |

ローン提携販売に対しては、取引条件表示義務(割販法29条の2)、書面交付義務(同法29条の3)等の規制があるが、登録制等の開業規制はない。但し、金融機関によるローンについては別途貸金業や銀行業の適用があり、また媒介規制の問題もあろう。なお、現在ローン提携販売はほぼ使用されていないようである26。

④ 提携ローン

Brandが住宅や車など高額の商品を販売するに際し、あわせてBrandから紹介された金融機関が住宅ローンなどのローンを提供することがある。このような場合で割賦販売法上の指定物品や指定役務ではない場合や、Brandによる保証がない場合には、上記③のローン提携販売ではなく、通常、提携ローンと言われるものと思われる。

この仕組みをAPIを利用してEmbedded Financeで行うことが考えられる。具体的には、Enabler/License Holder が、Brandに対し、金銭の貸付けを実現するプログラムのAPIを提供し、Enabler/License Holderとユーザーが金銭消費貸借契約を締結する。

この場合、当該プログラムの提供によるローンは銀行業(銀行法2条2項1号)又は貸金業(貸金業法2条1項)を行うものとして、Enabler/License Holderについて免許又は登録が必要となる(銀行法4条1項、貸金業法3条)。

(3) 類似サービスを日本でBrandが導入する場合の日本法の検討

① 割賦販売(自社割賦)

この場合、BrandがLicense Holderになると思われる。自社割賦に対しては、取引条件表示義務(同法3条)、書面交付義務(同法4条)等の規制があるが、登録制等の開業規制はない。なお、指定商品を引き渡すに先立って、購入者から2回以上にわたりその代金の全部又は一部を受領する「前払式割賦販売」については、経済産業大臣の許可等が必要である(同法11条)。

② 包括信用購入あっせんと個別信用購入あっせん

Enabler/License Holderが提供する信用(割賦)購入あっせんについて、Brandが取引の媒介を行う場合、Brandに適用される法規制はない。

③ ローン提携販売

Enabler/License Holderが提供するローン提携販売について、金融機関とユーザーとの消費貸借契約を含めてBrandが取引の媒介を行う場合、銀行代理業や貸金業の媒介規制を検討する必要がある。下記④をご参照ください。

④ 提携ローン

Brandが貸金サービスの媒介を行う場合には、「資金の貸付けを内容とする契約の締結の媒介」が銀行代理業(銀行法2条14項2号)として規制されているため、内閣総理大臣の許可(同法52条の36)、もしくは、「金銭の貸借の媒介」が貸金業(貸金業法2条1項)として規制されるため、貸金業の登録(同法3条)が必要になる。

または、2020年6月5日に「金融商品の販売等に関する法律」が改正されて名称変更した「金融サービスの提供に関する法律」に基づく「金融サービス仲介業」の登録(金融サービス法12条)を受ければ、貸金業の登録を受けなくても、顧客に対し高度に専門的な説明を必要とするものとして政令で定めるものを除き、業として金銭の貸付けを内容とする契約の媒介(同法11条5項)を行うことが可能となる27。

なお、従前、住宅ローンの提携ローンにおいては、住宅販売会社は単にローンの「紹介」を行うのみであり「媒介」ではないとして行っていたと思われるが、APIを使用してシームレスに取引を行う場合に「紹介」であると言えるかについては通常、慎重な検討を要する28。

(4) 犯収法/AMLの検討

埋め込み型の割賦購入のうちの包括信用購入あっせん(犯収法2条2項39号)、埋め込み型の銀行業や貸金業(同項1号、28号)については、犯収法上の特定事業者として本人確認等を行う必要がある。継続的に一つのショッピングサイトで購入を行ったり、継続的に同一のEnablerを使用する場合にはKYCの手続きもそれほどの手間ではないと考えられるが、ショッピングサイトを一回限りで利用する場合にKYCを行うとする場合、本人確認資料のアップロード等、手間がかかり、ユーザーエクスペリエンスを害する。

そのように考えるとBrand側がメルカリや楽天のように経済圏を作るか、Enablerが自ら経済圏を作るかが必要となる。FinTech業者としては後者のチャンスがどの程度あるか、ということを考えてビジネス展開することになろう。

3 Embedded Investment(埋め込み投資)

(1) 米国でのサービス例

| 平均的人間にとって、投資はしばしば複雑で手の届かないもののように思える。投資プロセスを簡素化する埋め込み型投資プログラムは、それを変えることを目的としている。一例は Acornsで、購入価額を切り上げて、人々のお釣りを投資するプログラムである。Acornsを使用すると、投資はシームレスでタッチフリーになる。 アプリが自動的な処理を行うため、ユーザーは自分自身の(投資用)アカウントに送金することを覚えておく必要さえない。彼らのポートフォリオは市場の動向に基づいて自動的に調整されるため、Acornsユーザーは株式や投資信託の価値に注意を払う必要もない。 |

参照:前掲Scott Raspa”6 Examples Of Embedded Finance Changing The Future”

(2) 類似サービスを日本でEnabler/License Holderが導入する場合の日本法の検討

上記のお釣り投資の例とは異なるが、日本においては、金融機関の口座において投資一任業務を提供する4RAPというサービスが誕生している。Enabler/License Holderがプラグイン型SaaSを提供し、Brandである金融機関が管理する口座上で、口座保有者にラップ・ロボアドサービスを提供するというものである。

実際に投資一任業務を行うEnabler/License Holderは、金融商品の価値等の分析に基づく投資判断に基づいて有価証券又はデリバディブ取引に係る権利に対する投資として、ユーザーの金銭その他の財産の運用を行うもの(金商法2条8項12号ロ)であれば、投資運用業に該当するため(同法28条4項1号)、金融商品取引業者としての登録を受ける必要がある(同法29条)。投資運用業者には、最低資本金規制(同法29条の4第1項4号イ等)、体制整備義務(同法29条の4第1項1号へ)等の規制が適用される。

(3) 類似サービスを日本でBrandが導入する場合の日本法の検討

上記の4RAPの例ではBrandである金融機関は、自社内の口座の顧客に対し投資一任契約の締結の代理又は媒介(同法2条8項13号)をすることになり、投資助言・代理業(同法28条3項)を行うために金商法33条の2に基づく登録をする必要が生じる。このような登録を受けた金融機関を登録金融機関といい(同法2条11項柱書)。登録金融機関には、金融商品取引業者と同様の行為規制(同法36条~40条の5)等が適用される。

なお、銀行、協同組織金融機関その他政令で定める金融機関以外の者(第一種金融商品取引業を行う者及び登録金融機関の役員及び使用人を除く。)の場合には、自身が投資助言業・代理業を取得しないでも、金融商品仲介業の登録を行うことで、投資一任契約の締結の代理を行える(同法2条11項4号、66条)29。

また、銀行などの金融機関以外の者に関しては、上記2(3)④に記載した金融サービス仲介業の登録を受けた場合にも、顧客に対し高度に専門的な説明を必要とするものとして政令で定めるものを除き、投資一任契約の締結の媒介が可能となる(金融サービス法11条4項4号)30。

(4) 犯収法/AMLの検討

埋め込み型の投資に関わる投資運用業者や銀行等の登録金融機関は、特定事業者(犯収法2 条2項 21 号等)として、犯収法上の本人確認等を行う必要があるため、AML に関する規制等を考慮する必要がある。

4 Embedded Insurance(埋め込み型保険)

(1) 米国でのサービス例

| Embedded Insuranceプログラムは、保険契約に加入するプロセスから保険代理店及びブローカーを排除する。伝統的に、車や家を購入する際には保険への加入が必要であった。保険加入は、車や家を購入するプロセスとは完全に別のプロセスであった。物事をスピードアップし、収益を増やすために、企業は、保険契約を申請するアクションを購入プロセスの中に埋め込む方法を発見した。 一例は、自動車メーカーのTeslaである。Teslaは人々がほぼ瞬時に適切な量の補償を購入できるようにする保険プログラムを提供する。テスラから直接加入できる保険は、サードパーティの保険会社の保険よりもコストが低い傾向にある。 |

参照:前掲Scott Raspa”6 Examples Of Embedded Finance Changing The Future”

(2) 類似サービスを日本でEnabler/License Holderが導入する場合の日本法の検討

日本においては、MS&ADインシュアランスグループホールディングスのグループ会社が、旅行会社や小売りのECサイト向けに、APIを使って保険契約システムを開放する方針を打ち出すなどの動きが出ている。旅行会社やバス・鉄道の予約サイトと連携して国内・海外旅行保険の販売ができ、EC事業者は保険販売で代理店手数料を得られる。31また、インシュアテック企業である株式会社justInCaseが、保険契約の管理、ウェブマーケティング向けのデータ分析、スマホ用アプリの開発等のためのシステムをSaaSとして提供する「Master」の販売を開始している。これにより、保険会社等が「Master」のシステム基盤を活用し、システム構築費用の抑制を図ることができる。32

Enabler/License Holderが保険の取扱いを行うには、内閣総理大臣による保険業免許が必要となるが(保険業法3条1項)、その例外として、保険期間を原則1年とし1被保険者あたりの保険金額の上限を1000万円 (保険業法施行令1条の5、6)とする代わり、規制緩和された少額短期保険業制度(保険業法272条1項)が設けられている。

(3) 類似サービスを日本でBrandが導入する場合の日本法の検討

保険会社からの委託を受けて、保険契約システムをBrandのサイト等にAPI連携し、ユーザーからの保険契約の申込みを受ける等の保険募集(同法2条26項)をBrandが実施する場合、Brandは、特定保険募集人(同法276条)として内閣総理大臣の登録が求められる。

特定保険募集人等が行える「保険募集」の範囲については、保険会社向け総合的な監督指針Ⅱ-4-2-133において、以下の通りと定められている。

| 特定保険募集人等が行える保険募集の範囲 (i) 保険契約の締結の勧誘、 (ii) 保険契約の締結の勧誘を目的とした保険商品の内容説明、 (iii) 保険契約の申込の受領、 (iv) その他の保険契約の締結の代理又は媒介※ ※ 上記(iv)に該当するか否かは、一連の行為の中で、当該行為の位置付けを踏まえたうえで、(a)保険会社又は保険募集人などからの報酬を受け取る場合や、保険会社又は保険募集人と資本関係等を有する場合など、保険会社又は保険募集人が行う募集行為と一体性・連続性を推測させる事情があるか (b)具体的な保険商品の推奨・説明を行うものであるかに照らして、総合的に判断される。 |

特定保険募集人は、保険契約の内容その他保険契約者等に参考となるべき情報の提供を行わなければならず(同法294条)、また、虚偽告知又は重要事項の不告知の禁止(同法300条)、顧客の意向確認義務 (同法294条の2)などの規制が課される。 なお、上記2(3)④で記載した金融サービス仲介業の登録を受けた場合にも、顧客に対し高度に専門的な説明を必要とするものとして政令で定めるものを除き、保険契約の締結の媒介が可能となる (金融サービス法11条3項)。

(4) 犯収法/AMLの検討

埋め込み型保険を提供する保険会社や少額短期保険業者は、特定事業者(犯収法2条2項17号、19号)として、犯収法上の本人確認等を行う必要があるため、AMLに関する規制等を考慮する必要がある。

5 Embedded Banking(埋め込み型銀行)

(1) 米国でのサービス例

| Embedded bankingは、Embedded Financeの単なる別の用語ではない。伝統的な金融機関が提供していた当座預金口座や普通預金口座に代わる銀行サービスを提供している企業が存在している。埋め込み型銀行の例には、Lyftのデビットカードが含まれる。これにより、ドライバーはライドシェア会社から 即座に支払いを受けることができる。ドライバーは、本プログラムを通じて別の普通預金口座を開設することもできる。 Shopifyは、企業向けに同様の埋め込み型銀行のユースケースを提供している。Shopifyの銀行機能の目的は、中小企業のオーナーが個人の当座預金口座や普通預金口座を利用するのではなく、会社用に別の銀行口座を設定することを奨励することである。 |

参照:前掲Scott Raspa”6 Examples Of Embedded Finance Changing The Future”

(2) 類似サービスを日本でEnabler/License Holderが導入する場合の日本法の検討

日本においては、銀行等の金融機関における預金口座にAPI連携し、Brandのシステム上の操作で預金の入金や出金を実現するビジネスモデルが想定される。

Enabler/License Holderは銀行自体となることが通例と思われるが、銀行以外のFinTech企業としては、銀行やBrandに一種のシステム提供を行う会社となるか、もしくは預金契約の締結の代理・媒介を行うような銀行代理店や金融サービス仲介業として業務を行うことが考えられよう。

なお、金融機関以外のFinTech事業者等が銀行等と同様の口座を設けて直接預り金サービスを行うことは、出資法2条1項により禁止されている。

(3) 類似サービスを日本でBrandが導入する場合の日本法の検討

Brandについても、自らが預金契約の締結の代理・媒介を行うものとして、銀行代理業や金融サービス仲介業として業務を行うことが考えられる。

(4) 犯収法/AMLの検討

犯収法上の特定事業者ではない銀行代理業者や金融サービス仲介業者について、本人確認義務等は生じない。

6 Embedded Card Payments(埋め込みカード決済)

(1) 米国でのサービス例

| デビットカードを利用することにより、企業は請負業者や従業員への支払いプロセスを簡素化できる。小切手を渡したり、預金口座に直接入金したりすることの代わりに、企業は自社ブランドのカードに支払いを行うことができる。ホワイトラベルのデビットカードの発行と引き換えに、企業はカード発行会社に交換手数料(interexchange fee)の全部又は一部を支払う。 カードを利用して支払いを合理化する企業の一例はPayPalである。ユーザーは、PayPalアカウントを自身の銀行口座にリンクするオプションがある。また、PayPalキャッシュカードを申請することもでき、これにより、ユーザーはPayPalアカウントの残高に直接アクセスできる。現金が当座預金口座に到着するのを1日か2日待つ代わりに、PayPalキャッシュカードを持っている人は、PayPalカードで支払うか、ATMで使用することですぐに使用できる。 |

参照:前掲Scott Raspa”6 Examples Of Embedded Finance Changing The Future”

(2) 類似サービスを日本でEnabler/License Holderが導入する場合の日本法の検討

① 会社内の決済に関するカード利用

上記前段類似の仕組みとして、日本でも大企業が給与支払や系列会社向けの支払いを全て自社が発行するカードアカウントで行う、というようなことが考えられる。この場合、仕組みとしてはEnabler/License Holderは銀行業免許を持つ銀行である、ということが通例であろう。

② 資金移動業者によるデビットカードの発行

上記(1)後段と類似のサービスとしては、(Embedded Financeというかは兎も角)日本でも資金移動業者自体がデビットカードを発行するという事例は考えられよう。資金移動業者自体が、自社に送金のために資金を預け、又は預けられた資金をATM等で引き出す、という仕組みを提供することは、銀行業との差異が問題とはなりうるが、送金を100万円以下の範囲で行うとする場合、資金移動業(法改正後の第二種)の範囲で可能だとは思われる。また、このような資金移動業者がEnablerとして他社に自社のデビットカードシステムを提供することも理論上は可能と思われる。

(3) 類似サービスを日本でBrandが導入する場合の日本法の検討

① 会社内の決済に関するカード利用

上記(1)前段類似の企業銀行カードの仕組みについて、Brandである大企業は為替取引を内容とする契約の締結の媒介を行うものとして銀行代理業の許可(銀行法2条14項3号、52条の36第1項)が必要になると思われる。

なお、上記2(3)④で記載した金融サービス仲介業の登録を受けた場合にも、顧客に対し高度に専門的な説明を必要とするものとして政令で定めるものを除き、為替取引を内容とする契約の締結の媒介が可能となる (金融サービス法11条2項)。

② 資金移動業者によるデビットカードの発行

上記(1)後段類似の資金移動業者が提供するデビットカードの提供を受けるBrandは、資金移動業の一部を行う委託先として、資金移動業者の管理・監督を受けながら業務を行うことになると思われる(資金決済法50条、資金移動府令27条)

(4) 犯収法/AMLの検討

犯収法上の特定事業者ではない銀行代理業者について本人確認義務等は生じないが、資金移動業者については、1「1 Embedded Payment(埋め込み型支払い)」(4)②と同様、特定事業者としてAMLに関する規制等を考慮する必要がある。

III 本書で紹介した事例と日本法上の規制の纏め

| 考えられる仕組み・概要 | Enabler/License Holderとして検討すべき規制 | Brandとして検討すべき規制 |

| 1 Embedded Payment | ||

|

アプリを通じて、当該アプリで購入した物やサービスの料金を支払う。仕組みとしては下記 ① Brandがユーザーに代わって預金銀行に送金の指図 ② Brand以外の第三者がユーザーに代わって預金銀行に送金の指図をする ③ Brand以外の第三者による収納代行 |

①規制なし ②電子決済等代行業【銀行法】 ③ 規制なし |

①、②、③いずれも特に規制なし |

| Brand以外の第三者がアプリを通じて、送金を行う | 為替取引に関する銀行業【銀行法】又は資金移動業【資金決済法】 |

資金移動業の委託先【資金決済法】 |

| 2 Embedded Lending | ||

|

物を買った時に代金を割賦で支払う。仕組みとして下記 ① 自社割賦 – 販売業者が割賦で販売(2か月以上かつ3回以上又はリボルビング) ② 信用購入あっせん – 第三者が販売業者に対してユーザーの債務を立替払い(2か月以上又はリボルビング) ③ ローン提携販売 – 第三者(銀行や貸金業者)がユーザーにローンを提供(2か月以上かつ3回以上又はリボルビング)、販売業者が連帯保証 ④ 提携ローン – 第三者(銀行や貸金業者)がユーザーにローンを提供、販売業者の保証なし |

① 自社割賦【割賦販売法】。なお、単なるシステム提供となる場合は規制なし ② 信用購入あっせん業、なお10万円未満の場合には少額包括信用購入あっせん業【割賦販売法】 ③ ローン提携販売【割賦販売法】。ローン媒介につき下記④と同様の規制 ④ 銀行業【銀行法】、貸金業【貸金業法】 |

① 自社割賦【割賦販売法】 ② 特に規制なし ③、④はローンの媒介となり、銀行代理業【銀行法】、貸金業【貸金業法】、又は金融サービス仲介業【金融サービス法】 |

| 3 Embedded Investment | ||

| アプリを通じて証券へ投資する(資産の運用管理サービスを受ける) |

投資運用業【金商法】 |

Brandが金融機関である場合は投資助言・代理業を行う登録金融機関【金商法】、金融商品仲介業不可、金融サービス仲介業不可 |

| 4 Embedded Insurance | ||

| 物の購入等の際にアプリを通じて保険に加入 |

保険業、少額等の場合少額短期保険業【保険業法】 |

保険会社からの委託を受けて保険契約の代理や媒介を行う場合は特定保険募集人【保険業法】、又は金融サービス仲介業【金融サービス法】 |

| 5 Embedded Banking | ||

|

物の購入等の際にアプリを通じて預金の入出金を行う |

銀行業、銀行代理業【銀行法】や預り金の規制【出資法】又は金融サービス仲介業【金融サービス法】 |

銀行代理業【銀行法】、又は金融サービス仲介業【金融サービス法】 |

| 6 Embedded Card Payments | ||

| 大企業が銀行口座にリンクしたデビットカードを発行 |

銀行業【銀行法】 |

銀行代理業【銀行法】、又は金融サービス仲介業【金融サービス法】 |

| 資金移動業者がデビットカードを発行 | 資金移動業【資金決済法】 |

資金移動業の委託先【資金決済法】 |

※上記の表は概要を示したものであり、詳細は本文IIをご参照下さい。

留保事項

本稿の内容は関係当局の確認を経たものではなく、法令上、合理的に考えられる議論を記載したものにすぎません。

事例は各種Blogや公表資料を分析したものであり、事実関係により結論は異なりえます。また、当職らの現状の考えに過ぎず、当職らの考えにも変更がありえます。

本稿は、Embedded Financeの利用を推奨するものではありません。

本稿は議論用に纏めたものに過ぎません。具体的案件の法律アドバイスが必要な場合には各人の弁護士等にご相談下さい。

以 上

2020年6月5日、「金融サービスの利用者の利便の向上及び保護を図るための金融商品の販売等に関する法律等の一部を改正する法律」が成立し(施行日は公布の日(2020年6月12日)から起算して1年6か月を超えない範囲内において政令で定める日とされており、本年12月に向けて一度又は複数回に分けて施行が見込まれています。)、「金融商品の販売等に関する法律」が改正され、その名称が「金融サービスの提供に関する法律」に改められ、新しく「金融サービス仲介業」が創設されました。これまで金融商品仲介、保険募集といったそれぞれの金融分野でサービスを提供していた事業者は、新制度のもとで、ワンストップでサービスを提供することができることとなります。このニュースレターでは、「金融サービス仲介業」創設の背景及び規制の概要について、解説します。

1 金融サービス仲介業の創設とその背景

金融サービス仲介業は、1つの登録を受けることにより、複数の業種の金融機関(銀行、証券又は保険)が提供するさまざまな金融サービスをワンストップで提供することを可能とするものです。

想定されるビジネスモデルとしては、例えば、家計簿アプリを提供している事業者が、利用者に対して、家計簿アプリで蓄積された情報に基づいて、おすすめの投資信託、保険契約、ローン等を提案し、提携先の銀行、証券会社(第一種金融商品取引業)又は保険会社につなぐといったサービスを提供することが想定されています。また、クラウド会計ソフトを提供する事業者が、クラウド会計ソフトのユーザーである個人事業主、中小企業等に対して、クラウド会計ソフトに蓄積されたデータに基づいて、借入可能額、金利等の条件を試算した上で融資を受けることを提案し、提携先の銀行に紹介したり、福利厚生のための団体保険や事業リスク低減のための損害保険を提案したりするサービスも考えられています。34

そこで、銀行、証券会社又は保険会社が提供するさまざまな金融サービスをワンストップで提供を受ける機会を増やし、ひいては利用者が自身に適したサービスをより一層選びやすくする観点から、1つの登録を受けることにより、銀行、証券及び保険の複数の業種のサービスの仲介を行うことができる金融サービス仲介業が創設されました。

2 金融サービス仲介業の業務範囲

「金融サービスの提供に関する法律」(以下「改正法」といいます。)では、金融サービス仲介業とは、預金等媒介業務、保険媒介業務、有価証券等仲介業務、貸金業貸付媒介業務のいずれかを業として行うことをいうとされています(改正法11条)。それぞれの業務の内容は、概ね、以下の表1のとおりです。なお、顧客に対し高度に専門的な説明を必要とする金融サービスについては、金融サービス仲介業者は、取り扱うことができないこととされています(後記3(2)参照)。また、金融サービス仲介業において想定されているビジネスモデルを踏まえると、金融サービス仲介業の業務に「代理」を認める必要性は乏しいとされたため、金融サービス仲介業においては仲介業ではあるもののその業務には「代理」は含まれないこととなりました(表1参照)35。

表1〈金融サービス仲介業の内容〉

| 預金等媒介業務 | 預金等の受入れを内容とする契約の締結の媒介 |

| 資金の貸付け又は手形の割引を内容とする契約の締結の媒介 | |

| 為替取引を内容とする契約の締結の媒介 | |

| 保険媒介業務 | 保険契約の締結の媒介 |

|

有価証券等仲介業務 (仲介先の金融機関は、第一種金融商品取引業若しくは投資運用業を行う金融商品取引業者又は登録金融機関) |

有価証券の売買の媒介 |

| 取引所金融商品市場又は外国金融商品市場における有価証券の売買又は市場デリバティブ取引若しくは外国市場デリバティブ取引の委託の媒介 | |

| 有価証券の募集若しくは売出しの取扱い又は有価証券の私募等の取扱い | |

| 投資顧問契約又は投資一任契約の締結の媒介 | |

| 貸金業貸付媒介業務 | 資金の貸付け又は手形の割引を内容とする契約の締結の媒介 |

3 利用者保護のための規制の概要

金融サービス仲介業者は、様々なサービスを取り扱えるよう、特定の金融機関に所属することを求められていません(所属制の廃止)。そのため、利用者に損害が生じた場合に、特定の金融機関が損害賠償責任を負ってくれるわけではないことになります。そこで、利用者保護のため、取扱可能なサービスの制限、利用者財産の受入禁止、保証金の供託義務等の規制が設けられています。具体的には以下のとおりです。

(1)登録制の導入

金融サービス仲介業を行うには、内閣総理大臣の登録を受ける必要があるとされ(改正法12条)、登録の申請手続及び登録拒否事由が定められました(改正法13条、15条)。

(2) 取扱可能なサービスの制限

顧客に対し高度に専門的な説明を必要とする金融サービスについては、金融サービス仲介業者は、取り扱うことができないこととされました。顧客に対し高度に専門的な説明を必要とする金融サービスの具体的な内容は政令で定められることになっていますが、2019年11月26日に行われた金融庁金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ」(第5回)においては、以下の表2のような検討がされました。

表2 〈金融サービス仲介業者が取り扱うサービスのイメージ〉

| 取扱可能(例) | 取扱不可(例) | ||

| 銀行 | 預金 |

普通預金 定期・積立預金 |

仕組預金 外貨預金 通貨オプション組入型預金 |

| 貸付 | 住宅ローン |

– |

|

| 送金 | 振込 |

– |

|

|

証券 |

国債・地方債 上場株式・上場企業社債券 投資信託・ETF(投資信託・ETFの中で商品を限定する必要はあるか) |

非上場株式・非上場企業社債券 デリバティブ取引 信用取引 |

|

| 保険 | 生命保険 |

終身・定期保険 個人年金保険 医療保障保険 介護保険(商品の特性に応じ、保険金額や保険期間によっても限定することを検討) |

変額保険・年金 外貨建て保険・年金 解約返戻金変動型保険・年金 |

| 損害保険 |

傷害保険 旅行保険 ゴルフ保険 ペット保険 (商品の特性に応じ、保険金額や保険期間によっても限定することを検討) |

||

(金融庁金融審議会「決済法制及び金融サービス仲介法制に関するワーキング・グループ」(第5回)2019年11月26日付参考資料2頁参照)

(3)保証金の供託の義務付け

所属制を採用せず、仲介業者自らが賠償責任を負うことになる可能性があることを踏まえ、利用者に対する金融サービス仲介業者の損害賠償資力を確保する必要があることから、金融サービス仲介業者は、保証金を供託し、かつその旨を内閣総理大臣に届け出た後でなければ、金融サービス仲介業を行ってはならないとされました(改正法22条1項、5項)。保証金の額は、政令で定められることになっています(改正法22条2項)。もっとも、政令で定めるところにより金融サービス仲介業者が損害賠償責任保険を締結し、内閣総理大臣の承認を受けたときは、保証金の一部の供託が不要とされるようです(改正法23条)。

(4)利用者財産の受入れ禁止

金融サービス仲介業者のビジネスモデルとしては、顧客が様々な金融商品又はサービスを比較検討した上で顧客自身に適したものを選択できるサービスを顧客に提供することが想定されており、このような想定を踏まえ、金融サービス仲介業者がその事業運営上、利用者財産の預託を受ける必要性がそもそも高くないと考えられました36。そこで、利用者財産の受入れは禁止されることとなりました(改正法27条)。

(5)顧客情報の取扱い

金融サービス仲介業者は、取得した顧客の資産状況等の非公開情報を不適切に利用すると、顧客の保護に欠けるおそれがあります。そこで、その金融サービス仲介業務に関して取得した顧客に関する情報の適正な取扱いを確保することが求められます(改正法26条)。

(6)情報提供義務

顧客に適した同種の金融商品又はサービスが複数ある場合、金融サービス仲介業者は、顧客のニーズを無視して、金融機関から得られる仲介手数料の高い金融商品又はサービスを推奨する可能性や関係の深い金融機関の金融商品又はサービスを勧める可能性があります。そこで、顧客が金融サービス仲介業者の中立性を評価し、自身にあった金融サービスを適切に選択できるように、金融サービス仲介業者は、顧客から求められた場合は、顧客に対し、金融サービス仲介業者が受け取る手数料等の額を開示しなければならないとされました(改正法25条2項)。

また、金融サービス仲介業者は、その金融サービス仲介業務についての重要な事項の顧客への説明をすることが求められています(改正法26条)。顧客が自身にあった金融サービスを適切に選択できるようにする観点からは、「顧客本位の業務運営に関する原則」(平成29年3月30日金融庁)を踏まえ、金融サービス仲介業者には、仲介先の金融機関との間の委託関係又は資本関係の有無、金融商品・サービスの選定理由等についても顧客に対して情報を提供することが望ましいと考えられます。

(7) 仲介する金融サービスに応じた規制

また、金融サービス仲介業者が行う業務の種類に応じて、銀行法、保険業法及び金融商品取引法の規定が金融サービス仲介業者に準用されており(改正法29条、30条、31条)、以下のような規定が適用されることに注意が必要です。

| ①銀行分野の仲介 | 情実融資の媒介の禁止等 |

| ②証券分野の仲介 | 損失補填の禁止 インサイダー情報を利用した勧誘行為の禁止 顧客の注文の動向等を利用した自己売買の禁止等 |

| ③保険分野の仲介 | 顧客の意向の把握 自己契約の禁止 告知の妨害の禁止 不適切な乗換募集の禁止等 |

Curvegridと創・佐藤法律事務所は、協力して金融、テクノロジー、規制の次世代サービスを提供致します。

初の提携により、暗号資産業界の多くの企業を悩ませ、日本のブロックチェーン業界全体の発展を妨げている主要な問題点の解決に取り組みます。

多くの場合、これらの問題は技術的又は法的な性質を有しますが、技術的及び法的な性質の両者を含むことが多いです。このように両方の問題点があることにより、問題を法律事務所やテクノロジー系の企業だけでは十分に解決出来ず、困難な環境を更に複雑にしています。しかし、多くの企業はいまだにこの一次元アプローチに従い、不適切で非効率な解決方法を取っています。

ブロックチェーン/暗号資産における有数の法律事務所の専門知識と、CurvegridのMultiBaasブロックチェーンミドルウェアと豊富な技術ノウハウを組み合わせることで、効率の改善だけでなく、クライアントにワンストップソリューションを提供し、規制当局とのコミュニケーションを合理化、新プロダクトのローンチを支援、最高の技術スタンダードを満たすだけでなく、サービスに沿ったソリューションを提供することができます。

例

- ステーキングサービス(PoS)

- DeFiプロトコルの統合

- 新規トークンのリスティング

- ウォレットのノンカストディアル性に関する金融庁とのコミュニケーション

その他詳しい情報につきましては、お気軽にお問合せください。

Curvegridについて

Curvegridは、日本の東京に拠点を置くブロックチェーンテクノロジー企業です。CurvegridのMultiBaasブロックチェーン・ミドルウェアは、企業が複数のブロックチェーン・プラットフォームの上の開発スピード、コスト効率を改善します。Turnkey MultiBaasソリューションは、金融サービス、分散化された財務、オンラインゲーム、文書管理、ロジスティクス、企業がブロックチェーンを使った市場の開発を他社よりも迅速に行うことができます。

創・佐藤法律事務所について

創・佐藤法律事務所はブロックチェーンと暗号資産に関する法的助言を専門とする法律事務所です。当事務所の弁護士は、バイリンガルであり、アメリカ、シンガポール、日本の大手法律事務所と長年にわたり仕事をしてきました。 2015年の設立以来、ブロックチェーンとフィンテックの最前線に立ってリーガルアドバイスを提供しています。2020年、代表弁護士の斎藤創は、Chambers Asia Pacificにより日本におけるFinTech弁護士として、またBest Lawyers rankingsにおいても日本のFinTech、金融機関規制分野の弁護士としてランクインしました。長年の金融分野での経験と新しい技術への深い理解により、変わり続ける法規制環境の中で、お客様のために革新的なソリューションを提供しています。

本稿では、Decentralized Finance(DeFi、分散型金融)におけるDEX(Decentralized Exchange:分散型取引所)、より細分化した分類ではAMM(Automated Market Makers)について、最大手プラットフォームであるUniswapを中心に法規制を検討します。

なお、当事務所では別途、DeFiに関連する様々な資料を発表しておりますので、ご関心ある方はあわせてご確認下さい。

| 当事務所公表の他のDeFi関連資料 (1) 「DeFiと日本法」 全般について解説するセミナー資料(2020年10月20日付) https://www.slideshare.net/SoSaito1/defi-and-japanese-law-oct-20-2020-version (2) 「イールドファーミング/リクイディティマイニング/Compoundと日本法」(2020年7月31日付) https://innovationlaw.jp/yield-farming-and-liquidity-mining-in-japan/ (3) 「DeFiによる暗号資産デリバティブ取引/信用取引と日本法」(2020年9月10日付) https://innovationlaw.jp/defi-derivative-in-japan/ (4) 「日本法下のステーブルコイン」(2019年6月18日付) https://innovationlaw.jp/stable-coins-under-japanese-law/ (5) 「DeFiの主要な構成要素」(2020年10月05日付) https://innovationlaw.jp/key-building-blocks-of-defi/ |

I UniswapなどDEX/AMMの仕組み

1 DEX/AMMとは

DEXとは、本邦の暗号資産交換業者など特定の事業者が管理する中央集権型の取引所(Centralized Exchange/CEX)とは異なり、主にEthereumブロックチェーンのスマートコントラクトにより構築されたP2Pのトークンの取引所を意味する。DEXは主としてオーダーブック形式のものとAMM形式のものとに分類することができる。

2 オーダーブック形式とAMM形式の違い

オーダーブック形式のDEXは、売買注文のマッチングはブロックチェーン外(オフチェーン)で行い、マッチング後の決済はブロックチェーン(オンブロックチェーン)で行うことにより、効率性と信用リスクのバランスを取る方式である。利用者(メイカー)は売買注文を、スマートコントラクトを介して、オーダーブックに出す。オーダーブックを確認して取引に応じる者(テイカー)が対応する注文を出し、マッチングした後の決済はオンブロックチェーンで行う。オーダーブックの管理は第三者であるリレイヤーが行う。オーダーブック形式のDEXの例としては0xなどがある。なお、オーダーブックをオンチェーンで管理するもの (例:EtherDelta)も存在する。

これに対し、AMM形式のDEXとは、トークンのペアがあらかじめ流動性プール(Liquidity Pool)に流動性提供者(Liquidity Provider)により提供され、トークンの交換を希望する者は、自らが保有するトークンを流動性プールに加え、流動性プールに蓄積されたトークンを引き出すことにより、トークンの交換を行う方式である。AMMでは、オーダーブックを介することなく、トレーダーがトークンをダイレクトに交換することができるという特徴がある。AMM形式のDEXの例として、Uniswapの概要を後述する(その他、代表的なAMM形式のDEXとしてはSushiSwap、Kyber Network等がある。)。

<各方式の比較>

| マッチング | 決済 | 特徴 | |

| 中央集権型 | 取引所が提供する板(オフチェーン) | 取引所内(オフチェーン、信用リスクあり) | UI/UXが通常は最も簡便 取引所の信用リスクあり 利用者が多く通常最も有利な価格で約定 取扱コインは取引所が選択 法定通貨や非Ethereumトークンも取り扱える |

| DEX(オーダーブック方式) | リレイヤーなどが提供する板(オフチェーン又はオンチェーン) | オンチェーン(信用リスクなし) | 取引の利便性と信用リスクのバランスをはかる コントラクトが取扱可能なコイン(Ethereumベース又はEthereumベースに変換)のうち、リレイヤーが選択したコインが取り扱われる |

| DEX(AMM方式) | Liquidity Pool(オンチェーン) | Liquidity Pool(オンチェーン、信用リスクなし) | プールが設定されている限り、即座に決済がなされる プールが多額であれば決済時の価格変動は少ないが、それでも中央集権型取引所よりは価格が不利なことが多いと思われる コントラクトが取り扱えるコイン(Ethereumベース又はEthereumベースに変換)のうちLiquidity Providerが自由に選択して提供 |

3 Uniswap の仕組み

Uniswapは、2018年11月に開始されたAMM形式のDEXである。ユーザーは、交換手数料である0.30%の固定料金を支払うことで、流動性の提供がなされている任意のEther(ETH)やERC20トークンの交換を行うことができる。流動性プールへの流動性(EtherやERC20トークンのペア)の提供は誰もが行うことができ、提供できるトークンは既存のトークンに限られないため、新たなトークンをUniswapを使って流通させることが可能である(Initial DEX Offering)。流動性の提供者は、LPトークン(Liquidity Tokens)の発行を受けたうえ、トレーダーから支払われる交換手数料の分配を受ける権利を取得する。また、LPトークンを償却することで、流動性プールに預け入れたトークンペアと、ロック中に自己に分配された交換手数料を獲得することができる。Uniswapのスマートコントラクトのコアな要素として、交換対象となる流動性プール内の二種類のトークンの残高の積が一定値となるように交換価格が決定される仕組みがある(*1)。なお、交換レートの他の取引所との価格乖離については、トレーダーによる裁定取引(アービトラージ)が行われることにより是正される。2020年9月以降、流動性提供者やユーザー等に対しては、UNIというガバナンストークンが配布されることになった。

| *1 価格決定メカニズム x * y = k xとyはプール内の各トークンの数を表す。xとyは時間の経過とともに変化するが、kは一定であり、AMMは任意の時点で各資産の価格を決定する。 例 x=100枚、y=50枚、k=5,000 これにx10枚提供 x=110、k=5000、y=45.45、x10枚にy4.54枚が交付 再度x10枚提供、x=120、k=5000、y=41.666、結果x10枚にy3.787枚交付 |

| ※Uniswapの派生AMMであるSushiSwap DeFiにおいては、一般にソースコードが公開されていることから、ほぼ同一のプロジェクトを設定することが容易である。Uniswapから派生して、SushiSwapというAMMが2020年8月に設定され、当該プロジェクトもDeFi業界で著名となったので、SushiSwapの仕組みについて若干紹介する。但し、法的論点はUniswapとほぼ同様になると思われる。 SushiSwapでは、流動性の提供者に対して、Sushiトークン(SLP (Sushiswap Liquidity Provider) tokens)というガバナンストークンをインセンティブとして付与する。SushiSwapは、Uniswapと異なり、取引するユーザーが支払う手数料の0.3%のうち、0.25%は従来通り流動性提供者に配られ、残りの0.05%はSushiトークンの所有者に配られる。SushiSwapは、匿名の設立者シェフ・ノミにより2020年8月下旬に運用開始され、同年9月1日には暗号資産取引所のFTXとバイナンスにSushiトークンが上場している。 |

II 結論のまとめ

1 Uniswapによるトークンの交換等に関する法規制

| (1) 暗号資産の交換について ・ ユーザーが行う暗号資産同士の交換は、仮にAMMで行われていても日本法上は「暗号資産の交換」に該当する。 ・ しかし、完全に非中央集権でありスマートコントラクトのみで動いているUniswapでは、コントラクト自体は「媒介」を業として行う「者」ではなく、暗号資産交換業の規制は適用されないと思われる。 ・ なお、Uniswapへのアクセスソフトを提供する「者」については、媒介規制に該当する可能性がある。 (2) 法定通貨担保型ステーブルコインの交換について ・ 本邦では法定通貨担保型ステーブルコイン同士の交換には明確な規制はない。 ・ 法定通貨担保型ステーブルコインと暗号資産の交換が暗号資産の売買や交換に該当するかは不明確であるが、仮に該当したとしても上記(1)と同様の議論になる。 |

2 流動性プールによるトークンの受入れに関する法規制

| (1) 暗号資産の受入れ ・ 消費貸借又はファンドに類似する法的性質をもつと思われるため、暗号資産の管理には該当せず、資金決済法上のカストディ規制の適用はないと思われる。 ・ 仮に消費寄託であると考えても、Uniswapでは暗号資産を管理する事業者がおらず、カストディ規制の適用はないと思われる。 ・ なお、暗号資産の受入れには、出資法の預り金規制は適用されない。 (2) 法定通貨担保型ステーブルコインの受入れ ・ 法定通貨担保型ステーブルコインは暗号資産ではないため、資金決済法上のカストディ規制の適用はない。 ・ 出資法上の預り金規制についても、法定通貨担保型ステーブルコインが「金銭」ではないため、預金と同様の経済的性質を有するとして預り金規制が適用されることはないと思われる。 |

3 トークンの発行及びトークンの交換手数料の分配に関する法規制

| (1) LPトークンの発行について ・ 流動性の提供者が取得する権利は、提供された流動性を用いてUniswapが暗号資産の交換を行ったことで獲得した交換手数料につき、その分配を受ける権利であり、それをトークン化したLPトークンは電子記録移転権利(集団投資スキーム持分)に該当する可能性がある。 ・ 他方、流動性提供者への損失の配分については予定されていないと思われるため、電子記録移転権利とは法的性質が異なるとも考えうる。ここは難問であり更に要検討。 ・ なお、LPトークンが電子記録移転権利とみなされた場合でも、Uniswapは、その発行や運用を行う「者」ではないため、金商法上の開示規制や金商業規制の適用はないものと思われる。 (2) ガバナンストークンの発行について ・ ガバナンストークンUNIは暗号資産に該当するものと考えられるが、Uniswapを利用したことによる報酬、一種のおまけ的なものとして配布されていると考えられるため、暗号資産の売買等には該当せず、資金決済法上の規制はない。 |

Ⅲ 暗号資産交換業、電子記録移転権利規制等の概要

Uniswapの法規制を検討する前提として、暗号資産交換業に関する資金決済法等の規制、金商法上の電子記録移転権利の規制、出資法規制の概要を述べる。規制概要をご承知の方は、本章を飛ばし、Ⅳにお進み下さい。

1 暗号資産の定義

暗号資産は資金決済法において以下のとおり定義されている(資金決済法2条5項)。

| 1号暗号資産 | ① 物品を購入し、若しくは借り受け、又は役務の提供を受ける場合に、これらの代価の弁済のために不特定の者に対して使用することができるもの ② 不特定の者を相手方として購入及び売却を行うことができるもの ③ 電子機器その他の物に電子的方法により記録されている財産的価値であって、電子情報処理組織を用いて移転することができるもの ④ 本邦通貨及び外国通貨並びに通貨建資産以外のもの ⑤ 金融商品取引法2条3項に規定する電子記録移転権利以外のもの |

| 2号暗号資産 | 不特定の者を相手方として1号暗号資産と相互に交換を行うことができるもので、1号暗号資産の③~⑤の要件を満たすもの |

上記の①及び②の要件を判断するに当たっては、例えば、「ブロックチェーン等のネットワークを通じて不特定の者の間で移転可能な仕組みを有しているか」、「発行者と店舗等との間の契約等により、代価の弁済のために暗号資産を使用可能な店舗等が限定されていないか」、「発行者が使用可能な店舗等を管理していないか」、「発行者による制限なく、本邦通貨又は外国通貨との交換を行うことができるか」、「本邦通貨又は外国通貨との交換市場が存在するか」等が考慮要素になるものとされている(金融庁事務ガイドライン第三分冊金融会社関係16暗号資産交換業者関係Ⅰ-1-1)。

なお、「通貨建資産」は暗号資産の定義から除外されており、ステーブルコインのうち通貨にリンクするものは暗号資産には該当しない(*2)。

| *2 法定通貨担保型ステーブルコインの法的性質 ステーブルコインのうち、ドルや円といった法定通貨を担保にし、「発行者等と利用者との間の契約等により、発行者等が当該利用者に対して法定通貨をもって払い戻す等の義務を負っている」法定通貨担保型のものについては、資金決済法2条6項に定める通貨建資産であると考えることができるため、暗号資産の定義から除外される(金融庁事務ガイドライン第三分冊金融会社関係16暗号資産交換業者関係Ⅰ-1-1-④)。 |

2 暗号資産交換業の規制

(1) 暗号資産交換業

資金決済法では、以下のいずれかの行為を「業として行うこと」を暗号資産交換業と定め、これを行うには内閣総理大臣の登録を必要としている(資金決済法63条の2)。

| ① 暗号資産の売買又は他の暗号資産との交換 |

| ② ①に掲げる行為の媒介、取次ぎ又は代理 |

| ③ ①、②に関して、利用者の金銭の管理をすること |

| ④ 他人のために暗号資産の管理をすること(当該管理を業として行うことにつき他の法律に特別の規定のある場合を除く) |

なお、「業として行うこと」とは、「対公衆性」のある行為で「反復継続性」をもって行うことをいうものと解される。具体的な行為が「対公衆性」や「反復継続性」を有するものであるか否かについては、個別事例ごとに実態に即して実質的に判断すべきとされる。なお、「対公衆性」や「反復継続性」については、現実に「対公衆性」のある行為が反復継続して行われている場合のみならず、「対公衆性」や「反復継続性」が想定されている場合等も含まれる37。

(2) 暗号資産の交換等

事業者が自ら保有する暗号資産を利用者の暗号資産と交換する場合には、上記①の暗号資産の交換に該当し、事業者が利用者間の暗号資産の交換のマッチングサービスを提供するなど、利用者の委託を受けて利用者間の暗号資産の交換契約の成立に尽力する場合には、上記②の暗号資産の交換の媒介等に該当する。

(3) 暗号資産の管理(カストディ)

「他人のために暗号資産の管理をすること」とは、利用者の関与なく、単独又は関係事業者と共同して、利用者の暗号資産を移転でき得るだけの秘密鍵を保有する場合など、事業者が主体的に利用者の暗号資産の移転を行い得る状態にある場合をいう。そのため、暗号資産の保管をする場合であっても、事業者がユーザーの暗号資産を移転するために必要な秘密鍵を一切保有していない場合には、当該事業者は、主体的に利用者の暗号資産の移転を行い得る状態にないため、基本的には、「他人のために暗号資産を管理すること」には該当しないと考えられている38。

また、暗号資産の消費貸借は「他人のために暗号資産を管理すること」には該当しないとされている39。

3 出資法上の預り金規制

出資法では、銀行法による銀行など他の法律に特別の規定のある者を除くほか、何人も業として預り金をしてはならないと定めている(出資法2条)。また、預り金の内容は以下のとおり定められている。

| ① 預金、貯金又は定期積金の受入れ |

| ② ①に掲げるものと同様の経済的性質を有するもの |

②については、次の4つの要件のすべてに該当するものとされている40。

a 不特定かつ多数の者が相手であること

b 金銭の受け入れであること

c 元本の返還が約されていること

d 主として預け主の便宜のために金銭の価額を保管することを目的とするものであること

4 金商法と電子記録移転権利(集団投資スキーム持分)の意義

(1) 集団投資スキーム持分

金商法ではファンド(集団投資スキーム)を以下のとおり定め、有価証券とみなして規制対象としている(金商法2条2項5号)。なお、暗号資産も「金銭」とみなされている (金商法2条の2)。

| ① 組合その他の権利であって、 |

| ② 出資又は拠出をした金銭(暗号資産)を充てて行う事業から生ずる、 |

| ③ 収益の配当又は当該事業に係る財産の分配を受けることができる権利で、 |

| ④ 除外事由(金商法2条2項5号イ~ハ41)に該当しないもの |

上記①の「その他の権利」の概念は非常に広く、法形式の如何は問われないとされている。また、②の「金銭(暗号資産)を充てて行う事業」という点も広く解釈されており、例えば、スマートコントラクトが出資を受けた暗号資産等の貸付を行う、という行為も事業と考えられる。

(2) 電子記録移転権利

金商法は、2条2項各号に掲げる権利のうち一定の要件を満たすものを電子記録移転権利として追加的な規制を加えている。集団投資スキーム持分についても以下の要件を満たす場合に電子記録移転権利となる。但し、流通性その他の事情を勘案して内閣府令で定めるものは除かれる42。

| ① 電子情報処理組織を用いて移転することができる財産的価値に表示されるもの |

| ② 電子機器その他の物に電子的方法により記録されるもの |

Ⅳ Uniswapへの法規制の適用関係

1 Uniswapにおけるトークンの交換について

Uniswapでは、その流動性プールに蓄積された各種トークンとユーザー所有のトークンとの交換が行われており、「暗号資産の交換」がなされているものと考えられる(なお、本邦では法定通貨担保型ステーブルコイン同士の交換には規制はない)43。

もっとも、Uniswapでは、暗号資産の交換はスマートコントラクト上で行われ、中央集権的な管理者がいない。そのため、コントラクト自体は「媒介」を行う「者」ではなく、資金決済法の規制対象外と考えて良いと思われる。

但し、Uniswapの場合、Uniorgのホームページ上からUniswap利用が簡単にできるようになっている。同ホームページが、交換の成立のために尽力している、と見られた場合、同社が「媒介」規制に服する可能性は考えられる。

なお、仮に同社が規制対象となりホームページがなくなったとしても、Uniswapは同ホームページを経由しなくても他のソフトウェアを経由したりコントラクトに直接アクセスできる仕組みである。UI/UX的には現時点ではホームページの存在が便利であるが、仮に何らかの規制が及ぶ場合、そのようなホームページに頼らない仕組みが登場することも考えられよう。

2 流動性プールでのトークンの受入れとカストディ業務

(1) 暗号資産の受入れ

Uniswapの流動性プールでは、流動性の提供者により暗号資産のペアが預け入れられる。流動性プールでのトークンの受入れが、暗号資産のカストディ規制の「他人のために暗号資産の管理をすること」に該当するかが問題となる。

民法上、「消費寄託は、目的物(の価値)を寄託者が自ら保管する危険を回避しようとするものであって、寄託の利益が寄託者にあるのに対し、消費貸借は、借主がその目的物を利用するためのものであり、ここに消費寄託と消費貸借の違いがある」44とされる。

暗号資産の流動性プールへの提供は、流動性提供者が暗号資産を自ら保管する危険を回避することではなく、手数料収入を得るための一種の運用として行われるのであり、消費貸借又はファンドの一種であると考えられる45。そして、暗号資産の消費貸借やファンドにはカストディ規制の適用はないため、Uniswapの流動性プールへの暗号資産の提供もカストディ規制の適用はないと思われる。

(2) 法定通貨担保型ステーブルコインの受入れ

法定通貨担保型ステーブルコインは暗号資産ではないため、資金決済法上のカストディ規制の適用はない。

そこで、出資法の預り金規制(出資法2条)の適用の有無が問題となるが、上記Ⅲの3記載のとおり、預り金規制の対象は「金銭」の受け入れとされており、金銭ではないステーブルコイン等のトークンの受け入れについては預り金規制の適用はないと考えられる。

3 トークンの流動性プールへの提供とファンド規制

(1) LPトークンについて

上記Ⅲの4(1)に記載のとおり、本邦でファンドとは、①組合その他の権利で、②出資又は拠出をした金銭(暗号資産)を充てて行う事業から生ずる、③収益の配当又は当該事業に係る財産の分配を受ける事ができるもので、④除外事由に該当しないもの、とされている。

そして、流動性プールへのトークンの提供について、①流動性提供者がUniswapに対し何らかの権利を有し、②トークンを流動性プールに提供することで資金の出資又は拠出を行っており、その資金を使って、Uniswapが暗号資産交換の事業を行い、③その結果、得られた手数料収益が、Uniswapから流動性提供者に対し、プールの流動性への貢献割合に応じて分配がなされている、と考えれば、これらの仕組みは一種ファンドに近いと言いうる。

なお、①に関しては、そもそも完全な分散型金融で発行されたトークンは「権利」に該当しないため、ファンドではないという議論はありえよう。但し、発行体がいないという点で同様であるビットコインに関し、現在では何らかの権利性を認める見解が有力であり46、スマートコントラクトに対しても一応は何らかの権利が成り立つ、という可能性はある。また、③については、手数料の分配が一種の配当とみられるか、流動性提供者への損失の配分が予定されていない消費貸借の利息とみられるかが問題となるが、一種の配当と見られる可能性がある。

このように流動性提供者のUniswapに対する権利がファンドに該当する場合、その権利をトークン化したLPトークンは電子記録移転権利に該当し、自らその取得勧誘を業として行うには第二種金融商品取引業の登録を要し(金商法2条8項7号へ、28条2項1号、29条)、その発行においては開示規制が課される等(金商法3条3号ロ、4条1項、24条1項3号等)、金商法の適用関係を考える必要がある。他方、ファンドに該当しない場合には、暗号資産となり、暗号資産交換業規制の適用関係が問題となろう。

もっとも、金融商品取引業や暗号資産交換業を行う「者」が存在しない場合、規制対象外となる可能性があること、ただし、運営者がいないかについて慎重な検討が必要であることは、上記Ⅳの1に記載したケースと同様である。

(2) ガバナンストークンUNIの発行について

ガバナンストークンであるUNIトークンは、ERC-20規格により発行され、電子機器その他の物に電子的方法により記録されている財産的価値であり、電子情報処理組織を用いて移転することができること、外部の取引所等で他の暗号資産と交換可能であること、また通貨建て資産ではなく、配当等もないことから、日本法上の暗号資産に該当すると考えられる。そして、暗号資産の発行を対価を得て行った場合、日本ではICO類似として暗号資産交換業の該当性を検討する必要がある。

しかしながら、UNIは、その発行に対価の支払いやトークンの交換が伴うものではなく、Uniswapを利用したことによる報酬、一種のおまけ的なものとして配布されていると考えられ、暗号資産の売買等には該当せず、資金決済法の規制はないと思われる。

留保事項

本稿の内容は関係当局の確認を経たものではなく、法令上、合理的に考えられる議論を記載したものにすぎません。

事実関係は各種の公表資料を分析したものであり、事実関係により結論は異なりえます。また、当職らの現状の考えに過ぎず、当職らの考えにも変更がありえます。

本稿は、DeFi(Uniswapその他のサービス)の利用を推奨するものではありません。

本稿は議論用に纏めたものに過ぎません。具体的案件の法律アドバイスが必要な場合には各人の弁護士等にご相談下さい。

参考条文

金商法

第2条(定義)

2 前項第一号から第十五号までに掲げる有価証券、同項第十七号に掲げる有価証券(同項第十六号に掲げる有価証券の性質を有するものを除く。)及び同項第十八号に掲げる有価証券に表示されるべき権利並びに同項第十六号に掲げる有価証券、同項第十七号に掲げる有価証券(同項第十六号に掲げる有価証券の性質を有するものに限る。)及び同項第十九号から第二十一号までに掲げる有価証券であつて内閣府令で定めるものに表示されるべき権利(以下この項及び次項において「有価証券表示権利」と総称する。)は、有価証券表示権利について当該権利を表示する当該有価証券が発行されていない場合においても、当該権利を当該有価証券とみなし、電子記録債権(電子記録債権法(平成十九年法律第百二号)第二条第一項に規定する電子記録債権をいう。以下この項において同じ。)のうち、流通性その他の事情を勘案し、社債券その他の前項各号に掲げる有価証券とみなすことが必要と認められるものとして政令で定めるもの(第七号及び次項において「特定電子記録債権」という。)は、当該電子記録債権を当該有価証券とみなし、次に掲げる権利は、証券又は証書に表示されるべき権利以外の権利であつても有価証券とみなして、この法律の規定を適用する。

五 民法(明治二十九年法律第八十九号)第六百六十七条第一項に規定する組合契約、商法(明治三十二年法律第四十八号)第五百三十五条に規定する匿名組合契約、投資事業有限責任組合契約に関する法律(平成十年法律第九十号)第三条第一項に規定する投資事業有限責任組合契約又は有限責任事業組合契約に関する法律(平成十七年法律第四十号)第三条第一項に規定する有限責任事業組合契約に基づく権利、社団法人の社員権その他の権利(外国の法令に基づくものを除く。)のうち、当該権利を有する者(以下この号において「出資者」という。)が出資又は拠出をした金銭(これに類するものとして政令で定めるものを含む。)を充てて行う事業(以下この号において「出資対象事業」という。)から生ずる収益の配当又は当該出資対象事業に係る財産の分配を受けることができる権利であつて、次のいずれにも該当しないもの(前項各号に掲げる有価証券に表示される権利及びこの項(この号を除く。)の規定により有価証券とみなされる権利を除く。)

イ 出資者の全員が出資対象事業に関与する場合として政令で定める場合における当該出資者の権利

ロ 出資者がその出資又は拠出の額を超えて収益の配当又は出資対象事業に係る財産の分配を受けることがないことを内容とする当該出資者の権利(イに掲げる権利を除く。)

ハ 保険業法(平成七年法律第百五号)第二条第一項に規定する保険業を行う者が保険者となる保険契約、農業協同組合法(昭和二十二年法律第百三十二号)第十条第一項第十号に規定する事業を行う同法第四条に規定する組合と締結した共済契約、消費生活協同組合法(昭和二十三年法律第二百号)第十条第二項に規定する共済事業を行う同法第四条に規定する組合と締結した共済契約、水産業協同組合法(昭和二十三年法律第二百四十二号)第十一条第一項第十一号、第九十三条第一項第六号の二若しくは第百条の二第一項第一号に規定する事業を行う同法第二条に規定する組合と締結した共済契約、中小企業等協同組合法(昭和二十四年法律第百八十一号)第九条の二第七項に規定する共済事業を行う同法第三条に規定する組合と締結した共済契約又は不動産特定共同事業法(平成六年法律第七十七号)第二条第三項に規定する不動産特定共同事業契約(同条第九項に規定する特例事業者と締結したものを除く。)に基づく権利(イ及びロに掲げる権利を除く。)

ニ イからハまでに掲げるもののほか、当該権利を有価証券とみなさなくても公益又は出資者の保護のため支障を生ずることがないと認められるものとして政令で定める権利

3 この法律において、「有価証券の募集」とは、新たに発行される有価証券の取得の申込みの勧誘(これに類するものとして内閣府令で定めるもの(次項において「取得勧誘類似行為」という。)を含む。以下「取得勧誘」という。)のうち、当該取得勧誘が第一項各号に掲げる有価証券又は前項の規定により有価証券とみなされる有価証券表示権利、特定電子記録債権若しくは同項各号に掲げる権利(電子情報処理組織を用いて移転することができる財産的価値(電子機器その他の物に電子的方法により記録されるものに限る。)に表示される場合(流通性その他の事情を勘案して内閣府令で定める場合を除く。)に限る。以下「電子記録移転権利」という。)(次項及び第六項、第二条の三第四項及び第五項並びに第二十三条の十三第四項において「第一項有価証券」という。)に係るものである場合にあつては第一号及び第二号に掲げる場合、当該取得勧誘が前項の規定により有価証券とみなされる同項各号に掲げる権利(電子記録移転権利を除く。次項、第二条の三第四項及び第五項並びに第二十三条の十三第四項において「第二項有価証券」という。)に係るものである場合にあつては第三号に掲げる場合に該当するものをいい、「有価証券の私募」とは、取得勧誘であつて有価証券の募集に該当しないものをいう。

一 多数の者(適格機関投資家(有価証券に対する投資に係る専門的知識及び経験を有する者として内閣府令で定める者をいう。以下同じ。)が含まれる場合であつて、当該有価証券がその取得者である適格機関投資家から適格機関投資家以外の者に譲渡されるおそれが少ないものとして政令で定める場合に該当するときは、当該適格機関投資家を除く。)を相手方として行う場合として政令で定める場合(特定投資家のみを相手方とする場合を除く。)

二 前号に掲げる場合のほか、次に掲げる場合のいずれにも該当しない場合

イ 適格機関投資家のみを相手方として行う場合であつて、当該有価証券がその取得者から適格機関投資家以外の者に譲渡されるおそれが少ないものとして政令で定める場合

ロ 特定投資家のみを相手方として行う場合であつて、次に掲げる要件の全てに該当するとき(イに掲げる場合を除く。)。

(1) 当該取得勧誘の相手方が国、日本銀行及び適格機関投資家以外の者である場合にあつては、金融商品取引業者等(第三十四条に規定する金融商品取引業者等をいう。次項、第四条第一項第四号及び第三項、第二十七条の三十二の二並びに第二十七条の三十四の二において同じ。)が顧客からの委託により又は自己のために当該取得勧誘を行うこと。

(2) 当該有価証券がその取得者から特定投資家等(特定投資家又は非居住者(外国為替及び外国貿易法(昭和二十四年法律第二百二十八号)第六条第一項第六号に規定する非居住者をいい、政令で定める者に限る。)をいう。以下同じ。)以外の者に譲渡されるおそれが少ないものとして政令で定める場合に該当すること。

ハ 前号に掲げる場合並びにイ及びロに掲げる場合以外の場合(当該有価証券と種類を同じくする有価証券の発行及び勧誘の状況等を勘案して政令で定める要件に該当する場合を除く。)であつて、当該有価証券が多数の者に所有されるおそれが少ないものとして政令で定める場合

8 この法律において「金融商品取引業」とは、次に掲げる行為(その内容等を勘案し、投資者の保護のため支障を生ずることがないと認められるものとして政令で定めるもの及び銀行、優先出資法第二条第一項に規定する協同組織金融機関(以下「協同組織金融機関」という。)その他政令で定める金融機関が行う第十二号、第十四号、第十五号又は第二十八条第八項各号に掲げるものを除く。)のいずれかを業として行うことをいう。

七 有価証券(次に掲げるものに限る。)の募集又は私募

ヘ 第二項の規定により有価証券とみなされる同項第五号又は第六号に掲げる権利

九 有価証券の募集若しくは売出しの取扱い又は私募若しくは特定投資家向け売付け勧誘等の取扱い

第2条の2(金銭とみなされるもの)

暗号資産は、前条第二項第五号の金銭、同条第八項第一号の売買に係る金銭その他政令で定める規定の金銭又は当該規定の取引に係る金銭とみなして、この法律(これに基づく命令を含む。)の規定を適用する。

第3条(適用除外有価証券)

この章の規定は、次に掲げる有価証券については、適用しない。

三 第二条第二項の規定により有価証券とみなされる同項各号に掲げる権利(次に掲げるものを除く。)

ロ 電子記録移転権利

第4条(募集又は売出しの届出)

1 有価証券の募集(特定組織再編成発行手続を含む。第十三条及び第十五条第二項から第六項までを除き、以下この章及び次章において同じ。)又は有価証券の売出し(次項に規定する適格機関投資家取得有価証券一般勧誘及び第三項に規定する特定投資家等取得有価証券一般勧誘に該当するものを除き、特定組織再編成交付手続を含む。以下この項において同じ。)は、発行者が当該有価証券の募集又は売出しに関し内閣総理大臣に届出をしているものでなければ、することができない。ただし、次の各号のいずれかに該当するものについては、この限りでない。

一 有価証券の募集又は売出しの相手方が当該有価証券に係る次条第一項各号に掲げる事項に関する情報を既に取得し、又は容易に取得することができる場合として政令で定める場合における当該有価証券の募集又は売出し

第24条(有価証券報告書の提出)

1 有価証券の発行者である会社は、その会社が発行者である有価証券(特定有価証券を除く。次の各号を除き、以下この条において同じ。)が次に掲げる有価証券のいずれかに該当する場合には、内閣府令で定めるところにより、事業年度ごとに、当該会社の商号、当該会社の属する企業集団及び当該会社の経理の状況その他事業の内容に関する重要な事項その他の公益又は投資者保護のため必要かつ適当なものとして内閣府令で定める事項を記載した報告書(以下「有価証券報告書」という。)を、内国会社にあつては当該事業年度経過後三月以内(やむを得ない理由により当該期間内に提出できないと認められる場合には、内閣府令で定めるところにより、あらかじめ内閣総理大臣の承認を受けた期間内)、外国会社にあつては公益又は投資者保護のため必要かつ適当なものとして政令で定める期間内に、内閣総理大臣に提出しなければならない。ただし、当該有価証券が第三号に掲げる有価証券(株券その他の政令で定める有価証券に限る。)に該当する場合においてその発行者である会社(報告書提出開始年度(当該有価証券の募集又は売出しにつき第四条第一項本文、第二項本文若しくは第三項本文又は第二十三条の八第一項本文若しくは第二項の規定の適用を受けることとなつた日の属する事業年度をいい、当該報告書提出開始年度が複数あるときは、その直近のものをいう。)終了後五年を経過している場合に該当する会社に限る。)の当該事業年度の末日及び当該事業年度の開始の日前四年以内に開始した事業年度全ての末日における当該有価証券の所有者の数が政令で定めるところにより計算した数に満たない場合であつて有価証券報告書を提出しなくても公益又は投資者保護に欠けることがないものとして内閣府令で定めるところにより内閣総理大臣の承認を受けたとき、当該有価証券が第四号に掲げる有価証券に該当する場合において、その発行者である会社の資本金の額が当該事業年度の末日において五億円未満(当該有価証券が第二条第二項の規定により有価証券とみなされる有価証券投資事業権利等又は電子記録移転権利である場合にあつては、当該会社の資産の額として政令で定めるものの額が当該事業年度の末日において政令で定める額未満)であるとき、及び当該事業年度の末日における当該有価証券の所有者の数が政令で定める数に満たないとき、並びに当該有価証券が第三号又は第四号に掲げる有価証券に該当する場合において有価証券報告書を提出しなくても公益又は投資者保護に欠けることがないものとして政令で定めるところにより内閣総理大臣の承認を受けたときは、この限りでない。

三 その募集又は売出しにつき第四条第一項本文、第二項本文若しくは第三項本文又は第二十三条の八第一項本文若しくは第二項の規定の適用を受けた有価証券(前二号に掲げるものを除く。)

第28条(金融商品取引業者等)

2 この章において「第二種金融商品取引業」とは、金融商品取引業のうち、次に掲げる行為のいずれかを業として行うことをいう。

一 第二条第八項第七号に掲げる行為

第29条(登録)

金融商品取引業は、内閣総理大臣の登録を受けた者でなければ、行うことができない。

資金決済法

第2条(定義)

5 この法律において「暗号資産」とは、次に掲げるものをいう。ただし、金融商品取引法(昭和二十三年法律第二十五号)第二条第三項に規定する電子記録移転権利を表示するものを除く。

一 物品を購入し、若しくは借り受け、又は役務の提供を受ける場合に、これらの代価の弁済のために不特定の者に対して使用することができ、かつ、不特定の者を相手方として購入及び売却を行うことができる財産的価値(電子機器その他の物に電子的方法により記録されているものに限り、本邦通貨及び外国通貨並びに通貨建資産を除く。次号において同じ。)であって、電子情報処理組織を用いて移転することができるもの

二 不特定の者を相手方として前号に掲げるものと相互に交換を行うことができる財産的価値であって、電子情報処理組織を用いて移転することができるもの

6 この法律において「通貨建資産」とは、本邦通貨若しくは外国通貨をもって表示され、又は本邦通貨若しくは外国通貨をもって債務の履行、払戻しその他これらに準ずるもの(以下この項において「債務の履行等」という。)が行われることとされている資産をいう。この場合において、通貨建資産をもって債務の履行等が行われることとされている資産は、通貨建資産とみなす。

7 この法律において「暗号資産交換業」とは、次に掲げる行為のいずれかを業として行うことをいい、「暗号資産の交換等」とは、第一号及び第二号に掲げる行為をいい、「暗号資産の管理」とは、第四号に掲げる行為をいう。

一 暗号資産の売買又は他の暗号資産との交換

二 前号に掲げる行為の媒介、取次ぎ又は代理

三 その行う前二号に掲げる行為に関して、利用者の金銭の管理をすること。

四 他人のために暗号資産の管理をすること(当該管理を業として行うことにつき他の法律に特別の規定のある場合を除く。)。

8 この法律において「暗号資産交換業者」とは、第六十三条の二の登録を受けた者をいう。

第63条の2(暗号資産交換業者の登録)

暗号資産交換業は、内閣総理大臣の登録を受けた者でなければ、行ってはならない。

出資法

第2条(預り金の禁止)

1 業として預り金をするにつき他の法律に特別の規定のある者を除く外、何人も業として預り金をしてはならない。

2 前項の「預り金」とは、不特定かつ多数の者からの金銭の受入れであつて、次に掲げるものをいう。

一 預金、貯金又は定期積金の受入れ

二 社債、借入金その他いかなる名義をもつてするかを問わず、前号に掲げるものと同様の経済的性質を有するもの

以 上

11月5日 改訂

2020年10月20日にFinTech協会キャピタルマーケッツ部会で開催したDeFiイベントで使用したスライド( DeFiと日本法)です。

分散型金融(より一般的にはDeFiと呼ばれています)は、ここ数ヶ月でますます注目を集めています。毎週のように新しいサービスやプラットフォームが登場し、短い歴史にもかかわらず、環境はますます複雑化しています。

本記事では、DeFiの主要な構成要素の概要と日本の法律の下での規制上の意味合いについて説明しています。

| 訳注: 本書は当事務所作成の英文DeFi資料下記(1)を翻訳したものです。そのため日本語としては最初から日本文で作成した下記(2)~(4)の資料のほうが判りやすいと思います。 (1) 英文DeFi資料(2020年9月29日付) https://innovationlaw.jp/en/key-building-blocks-of-defi/ (2) DeFi全般について解説するセミナー資料(2020年9月9日付) https://www.slideshare.net/SoSaito1/defi-japaneselaw200909?fbclid=IwAR0DcqVcqCmdDd79-MbCII1h0Z6-MZL3WHnNFtL2GMT9-b0E27WRQCCe-7Q (3) リクイデティマイニング(Compound)の分析(2020年7月31日付) https://innovationlaw.jp/yield-farming-and-liquidity-mining-in-japan/ (4) DeFi デリバティブ (dYdX)の分析(2020年9月10日付) https://innovationlaw.jp/defi-derivative-in-japan/ 但し、上記(2)~(4)ではAMM、aggregator、vaultsについては十分に触れていないため、更に情報を知りたい方は本書をご覧下さい。 本書本文中の+/-や/-は規制適用の可能性を示します。 当事務所では継続的にDeFiを研究しており、今後も各種分析を提供する予定です。 |

DeFiの主要な構成要素

- 分散型取引所(decentralized exchanges)

- 自動マーケットメーカー(Automated Market Maker)

- レンディングプラットフォーム (lending platform)

- アグリゲーター (aggregators、情報収集者)

- ボールト(vaults 、銀行の金庫室・貯蔵庫)

- デリバティブ (derivatives)

DEX

分散型取引所(DEX)は、暗号資産を売買できる市場をユーザーに提供します。DEXの基本的な概念は、中央集権型取引所のそれに類似しています。別の言い方をすれば、DEXは通常、オーダーブックとマッチングエンジンを有しています。

オーダーブックとマッチングエンジンの両方がオンチェーンになっている場合もあれば、これらがオフチェーンになっていて決済だけがオンチェーンになっている場合もあります。

例としては、以下のようなものがあります。

規制の観点からは、オーダーブック/オーダーマッチングと決済を区別する必要があります。 分散化の程度、すなわちDEXの作成者が管理者権限を用いて資金にアクセスしたり、スマートコントラクトを制御したりすることができる程度に応じて、活動は規制され、又は規制されないことになります。

規制対象となる可能性のある活動

- オーダーブック/オーダーマッチング >> 暗号資産交換業 +/-

- 決済のためにスマートコントラクトに預託された暗号資産の保管 >> カストディサービスとしての暗号資産交換業 +/-

| 管理されたカストディあり1 | 管理されたカストディなし | 規制されるか | |

| オフチェーンのオーダーブック | ✓ | はい | |

| ✓ | はい | ||

| 管理ありのオンチェーンのオーダーブック | ✓ | はい | |

| ✓ | はい | ||

| 管理なしのオンチェーンのオーダーブック | ✓ | いいえ | |

| ✓ | はい |

AMM

AMMはオーダーブックを持っていません。その代わりに、1つ以上の暗号資産のペアで構成される流動性プールを使用します。各暗号資産の価格は、プール内の他の資産に対して測定されます。

Uniswapの例では、プール内の各暗号資産の価格を決定するために以下の式を使用しています。

x * y = k

この式では、xとyはプール内の各トークンの数を表しています。xとyは時間の経過とともに変化しますが、kは一定であり、AMMは任意の時点で各資産の価格を決定することができます。

たとえば、ETH/DAIプールでETHをDAIに交換すると、DAIの価格はETHよりも割高になります。プール内のETH価格が実際の市場価格から乖離している場合、これは裁定取引の機会を開きます。裁定取引の機会を利用するには、トレーダーはプールにDAIを供給し、ETHを引き出す必要があります。その結果、ETHの価格はリバランスされ、全体的な市場価格に合わせて調整されます。

プールの流動性は流動性プロバイダー(LP)によって提供されます。流動性を提供することと引き換えに、LPはプールとの遣り取りで請求される手数料に参加し、場合によっては追加のインセンティブとしてガバナンストークンを受け取ります。

例としては、以下のようなものがあります。

規制対象となる可能性のある活動

- 暗号資産とLPトークンとの①② >> 暗号資産交換業 -/

- 暗号資産と暗号資産の交換⑤⑥ >> 暗号資産交換業 -/

- AMMプールを制御するスマートコントラクトに対して預けられた暗号資産の保管 >> カストディサービスの形での暗号資産交換業 +/-

- LPトークンの発行② >> 有価証券の発行 +/-

- インセンティブの発行④ >> ICOと同様のクリプト資産交換サービス -/

レンディング

現存するレンディングプラットフォームのいずれかから資金を借りるには、ユーザーはまずプロトコルに暗号資産を預ける必要があります。レンディングプロトコルに資金を供給した場合、レンダーはレンディングプールのシェアを表すトークンを受け取ります。このトークンは、プロトコルから資金を借りる際に担保として使用することができます。

プロトコルによっては、追加のトークン(通常はガバナンストークンの形をしています)が、プラットフォームを使用するためのインセンティブとして、貸し手と借り手の両方に発行される場合があります。

借り手は、プロトコルに対して利息を支払いますが、この利息は直接レンダーに渡されるか、又はレンダーがプロトコルから自分の資金をアンロックすると決定した後にレンダーに支払われます。

例としては、以下のようなものがあります。

規制対象となる可能性のある活動

- プール内のシェアを表すトークンを持つ暗号資産の交換①② >> 暗号資産交換業 +/-

- プール内のシェアを表すトークンを暗号資産と交換④⑤ >> 暗号資産交換業 +/-

- レンディングプールをコントロールするスマートコントラクトに預けられた暗号資産の保管 >> カストディサービスとしての暗号資産交換業 +/-

- プール内のシェアを表すトークンの発行② >> 有価証券の発行 /-

- ガバナンストークンをインセンティブとして発行③⑥ >> /-

アグリゲーター

アグリゲーターは、流動性を提供して、ユーザー、ウォレット、スマートコントラクトを接続します。そうすることで、複数のプラットフォームの中で最良の価格でトークンを交換することができます。

他のアグリゲーターは常に最高の利回りを探し、それに従い、供給された資金を分配します。

例としては、以下のようなものがあります。

規制対象となる可能性のある活動

- 暗号資産の交換の仲介業務の場合 >> 暗号資産交換業 +/-

- 最高の価格での検索と実行 >> 投資アドバイス -/

VAULTS(貯蔵庫)

VAULTは、彼らに提供された資金のリターンを自動的に最適化します。そのために、複数のAMMやレンディングプロトコルに接続し、最高のリターンを生み出す場所に資金を移動させます。

AMMやレンディングプロトコルがインセンティブとしてトークンを発行する場合、貯蔵庫は自動的にトークンを売却して再投資します。最も顕著な例としては、yearn.financeが挙げられます。

例としては、以下のようなものがあります。

規制対象となる可能性のある活動

- 保管庫へのy LPトークンの預け入れ③ >> カストディとしての暗号資産交換業 /-

- 最高の利回りを持つプールへの暗号資産の割り当て >> 投資アドバイス /-

デリバティブ

デリバティブプラットフォームは、ユーザーが投機し、又はポジションをヘッジすることを可能にします。効率性とコストの理由から、dydxのような取引所は、オフチェーン/オンチェーンのハイブリッドソリューションを使用しています。プラットフォームのユーザーによって支払われた証拠金がオンチェーンプロトコルによって維持される一方、オーダーブックと注文のマッチングはオフチェーンで実行されます。

ほとんどのデリバティブ取引所が運営しているインフラは、DEXのそれに似ています。

例としては、以下のようなものがあります。

規制対象となる可能性のある活動

- オーダーブック・オーダーのマッチング >> 金融商品取引業者免許 +/-

- 預託された資金を管理するスマートコントラクトへの証拠金の預け入れ >> 暗号資産交換業 +/-

免責事項

本文書は、一般的な情報提供のみを目的としています。本書は法律上のアドバイスを構成するものではありませんので、特定の法律上の問題や問題に関して依拠することはできません。本資料に記載されているプロジェクトは、例示目的でのみ使用されています。本資料の形式上、トークンのデザインやビジネスモデルの詳細がすべて考慮されているわけではありませんので、当書による評価結果は、規制当局による評価結果や各プロジェクトのために作成された法律意見とは異なる可能性があります。

以 上